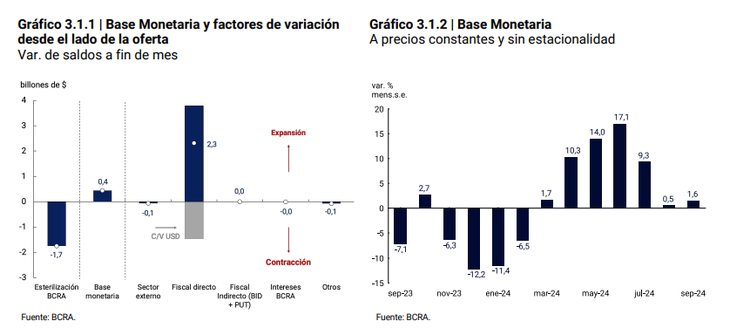

Septiembre fue otro mes de expansión monetaria. La base se incrementó 1,6% mensual en términos reales sin estacionalidad, según datos publicados este lunes por el Banco Central. Si bien el Gobierno argumenta que este movimiento responde al aumento de la demanda de dinero, lo cierto es que ésta se expandió pero en menor magnitud.

Expansión monetaria: la base creció 1,6% real en septiembre (más que la demanda de dinero)

La base monetaria aumentó $443.100 millones luego de que Economía renovara solo el 67% de los vencimientos en la última licitación del mes. Crecieron los plazos fijos y el crédito en pesos al sector privado.

-

Inflación: Domingo Cavallo advirtió que se frenó la desaceleración y reveló cuál es el dilema que debe superar el Gobierno

-

Pablo Quirno: "El saneamiento de las cuentas públicas es fundamental para tener un orden macroeconómico"

Hubo expansión monetaria en septiembre y creció el crédito.

El Informe Monetario Mensual publicado por el BCRA destaca que la demanda de dinero, medida a través del agregado monetario M3 privado, "registró un aumento de 1% en términos reales y sin estacionalidad, similar al del mes previo e inferior al observado entre mayo y julio". También resultó menor a la expansión de la base monetaria.

El M3 privado incluye el circulante en poder del público y los depósitos en pesos del sector privado no financiero (a la vista, a plazo y otros). "Al igual que el mes pasado, los depósitos a plazo fijo y, en menor medida, el circulante en poder del público, fueron los que explicaron la suba", destacó el informe.

Los plazos fijos privados treparon 4,6% mensual sin estacionalidad (s.e.) a precios constantes. La tasa de interés pagada por las colocaciones a plazo fijo se ubicó a lo largo del mes en torno a la tasa de política monetaria (3,4%). Por su parte, los depósitos a la vista remunerados 5,8% real s.e. en el mismo lapso, "lo cual se explicó fundamentalmente por la caída observada en la posición en cuenta corriente de los Fondos Comunes de Inversión de Money Market", dijo el BCRA. En tanto, los depósitos a la vista no remunerados bajaron 0,2% s.e. y el circulante subió 2,2% s.e.

Expansión monetaria y deuda del Tesoro

De todas maneras la expansión de la base monetaria fue superior al de la demanda. Así lo reflejaron los datos del BCRA. La base escaló en septiembre $443.100 millones al comparar el saldo a fin de mes con el del cierre de agosto. En buena medida, ese crecimiento es consecuencia del bajo porcentaje de renovación (67%) que tuvo la Secretaría de Finanzas en la última licitación de deuda en pesos del Tesoro, que liberó al mercado más de $2 billones, que parcialmente migraron de Lecap a LEFI.

"La expansión estuvo asociada a la licitación del Tesoro Nacional realizada hacia el final del mes. En efecto, parte de los vencimientos se afrontaron con fondos de la cuenta en pesos del Tesoro en el BCRA. Esto ocurrió en un contexto en el que las entidades financieras esperan que se sostenga la demanda de crédito, por lo que tendieron a posicionarse en instrumentos de menor plazo, como las LEFI. Esto esterilizó parte de la expansión monetaria", sostuvo el informe del BCRA.

La entidad que preside Santiago Bausili aclaró que, durante septiembre, el Central le vendió dólares al Tesoro para garantizarles a los bonistas el pago de los intereses que vencen en enero pero que, como el Gobierno los compró con pesos que tenía depositado en su cuenta en el BCRA, "el efecto monetario de esta operación fue neutro".

Con todo, la base monetaria aumentó en el promedio mensual 1,6% a precios constantes y sin estacionalidad. Pese a que creció más que la demanda de dinero, el informe oficial resaltó que "se trató de un crecimiento marcadamente inferior al observado en el período abril-julio", en línea con la moderación del alza del M3 privado.

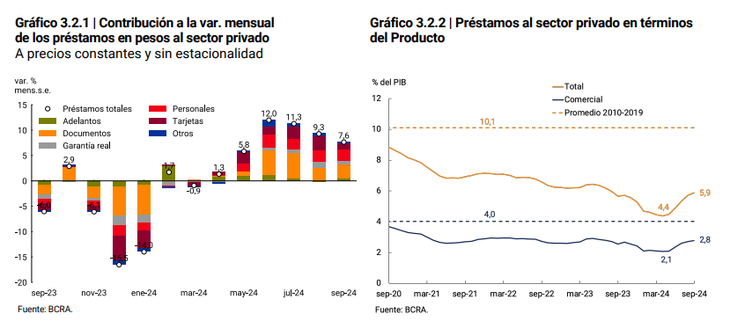

Repunta el crédito

Esto coincidió con una continuidad del repunte de los préstamos en pesos al sector privado, que crecieron por sexto mes consecutivo en términos reales y ajustados por estacionalidad: en esta oportunidad el alza fue del 7,7%. "Al igual que en julio, el crecimiento se extendió a todas las líneas de crédito. Para encontrar un período con una dinámica similar hay que remontarse a fines de 2017", destacó el BCRA.

Los que más crecieron fueron los préstamos personales (13,8%) y los hipotecarios (14,2%). Martín Vauthier, asesor del Ministerio de Economía, destacó que los créditos hipotecarios "registraron la mayor suba en 22 años" y que eso "es consecuencia de la estabilización macroeconómica".

De todas maneras, el repunte se da respecto de niveles mínimos históricos. Tanto es así que el crédito total ascendió el mes pasado a 5,9 puntos del PBI, por encima del reciente piso de 4,4 puntos pero muy lejos del promedio de 10,1 puntos que hubo en el período 2010-2019.

Dejá tu comentario