El mercado de capitales va a ser el motor del financiamiento del consumo, según anticipa un reporte de la calificadora de riesgo Moody´s. Se trata de la securitización de créditos, una opción a la suelen recurrir las grandes cadenas comerciales.

Por qué el mercado de capitales puede ser uno de los motores del consumo en 2025

Se activarán las colocaciones de fideicomisos de préstamos debido a la baja de la inflación y la mejora de los ingresos. Bancos buscarán también emitir bonos.

-

Los productos de la canasta navideña subieron hasta 186% y las familias se cubren de los aumentos

-

Black Friday 2024 en Argentina: cuáles son los mejores descuentos

El mercado de capitales financiará el consumo de 2025.

“Desde Moody’s Local Argentina esperamos un crecimiento sostenido en la emisión de nuevas securitizaciones y la aparición de nuevos activos potencialmente securitizables”, señala el reporte.

El mismo agrega que “los activos relacionados a carteras de consumo seguirán siendo los principales activos subyacentes del mercado local”.

“No obstante, es probable la aparición de nuevos activos de mayor plazo y de estructuras que brinden exposición a distintas alternativas de riesgo-retorno para inversores sofisticados”, añade el informe.

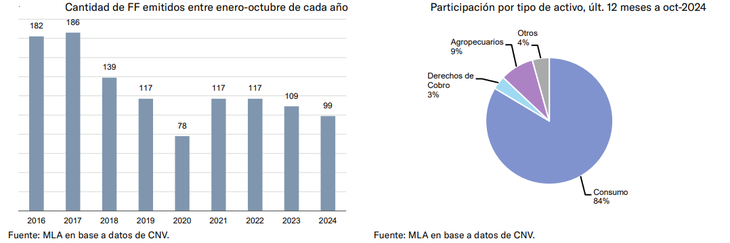

De acuerdo con Moody´s, a lo largo del 2024 se emitieron 99 Fondos Fiduciarios. Si se descuenta el 2020, que fue el año de la pandemia donde se emitieron solo 78, este año es del de más bajo nivel de emisiones.

La mayor cantidad de emisiones se hicieron entre el 2017 y el 2018, con unas 182 y 186, respectivamente. La securitización es una herramienta que permite a las empresas o bancos descargar riesgo en el mercado de capitales mediante la emisión de letras o bonos que ofrecen un rendimiento a los inversores.

Eso, a su vez, le permite a las grandes cadenas comerciales, hacer ofertas y bonificaciones a sus clientes con cuotas fijas.

“Desde Moody’s Local Argentina (MLA) esperamos que la capacidad de pago de los deudores de las carteras subyacentes se recupere gradualmente durante la primera parte del año como consecuencia de una reactivación en la actividad económica y su consecuente recuperación del poder de compra de los salarios”, explica la calificadora.

El problema de la morosidad

Los fideicomisos que tienen créditos de consumo como activos subyacentes tienen el problema, en momentos de inflación, que las tasas de incumplimiento son más altas al principio. Luego, como las cuotas son fijas, se van licuando y el cumplimiento se normaliza.

Pero el reporte considera que esta vez, al bajar la inflación, la morosidad se distribuirá de manera más pareja a lo largo de los créditos.

En 2024, el 84% de los fideicomisos tienen créditos de consumo como activos; agropecuarios, un 9%, derechos de cobro, un 3% y otros, un 4%.

La securitización de hipotecas

La posibilidad de descargar el riesgo de las hipotecas en el mercado es algo que los bancos vienen reclamando desde hace tiempo.

Claudio Cesario, el titular de la Asociación de Bancos de la Argentina (ABA) que nuclea a las entidades de capital extranjero que están en el país, anticipó que el año próximo va a haber emisiones.

"El año que viene van a haber emisiones de bonos de bancos”, dijo el directivo de ABA. Explicó que “para poder descargar, esto requiere dos condiciones, primero instituciones importantes como podrían ser las compañías de seguros, y que los créditos que se originen y se descarguen tengan una tasa tal que es la tasa de descuento que cuando yo reciba lo que descargo, me permita seguir prestando".

- Temas

- Consumo

- fideicomisos

Dejá tu comentario