En el segundo semestre de 2024 la acumulación de reservas fue casi un 90% inferior a la del primer semestre. La normalización del comercio exterior, la apreciación cambiaria y la intervención del Banco Central (BCRA) para contener la brecha fueron factores que presionaron sobre las arcas de la autoridad monetaria.

Reservas en alerta: el BCRA sumó un 90% menos de dólares en el segundo semestre de 2024, ¿a dónde fueron las divisas?

En el último tramo del año las reservas se volvieron dependientes del endeudamiento privado, fruto a su vez del blanqueo. Por el "blend", la autoridad monetaria se privó de u$s17.000 millones

-

Dólar blue hoy: a cuánto cotiza este miércoles 5 de febrero

-

Dólar hoy: a cuánto opera este miércoles 5 de febrero

El BCRA sumó mucho menos reservas a partir de junio de 2024.

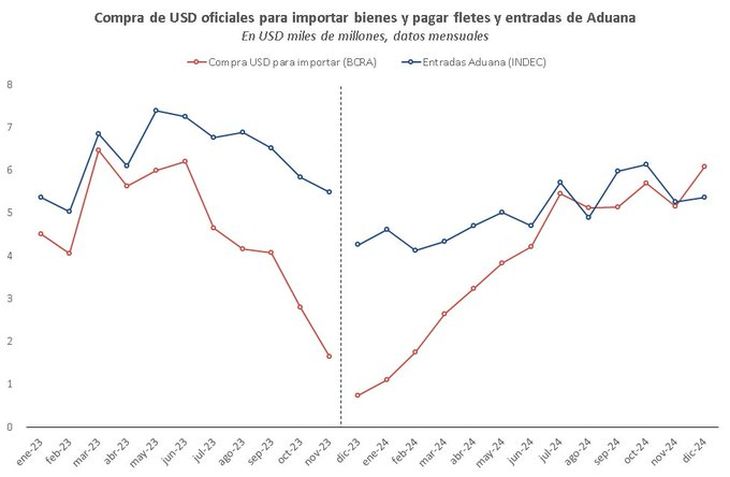

La dinámica de las reservas durante el año pasado puede dividirse en dos etapas. La primera estuvo caracterizada por un superávit de la cuenta corriente y abarcó el período enero-mayo, mientras que a partir de allí hubo una reversión de dicha cuenta, aunque los dólares provenientes del blanqueo le permitieron a la entidad que conduce Santiago Bausili cerrar con un saldo positivo.

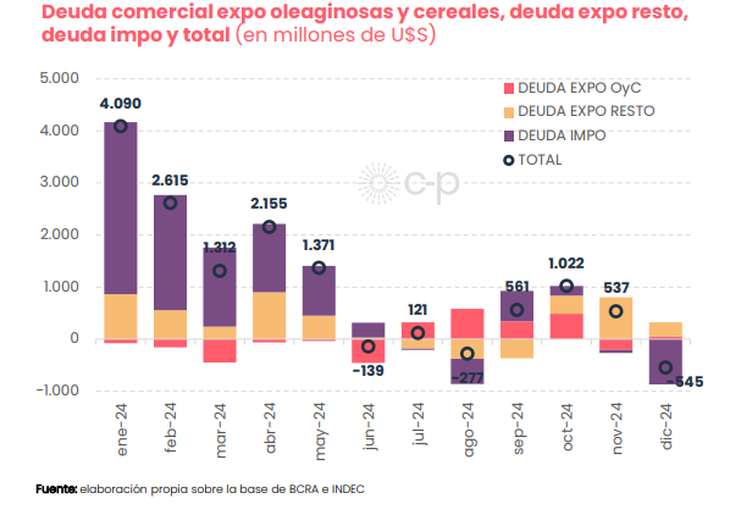

De acuerdo con su Balance Cambiario, en los primeros cinco meses del año el BCRA sumó cerca de u$s5.591 millones, fundamentalmente gracias al superávit de la balanza de bienes, que casi duplicó en valor absoluto a los pagos de deuda (u$s14.800 millones vs -u$s7.590 millones), la principal incidencia negativa de la variación de reservas. Detrás de este resultado estuvo el cepo al pago de importaciones, ya que hasta entonces no se verificaron correcciones significativas en los plazos.

¿Cuáles fueron los canales de salida de dólares en el segundo semestre de 2024?

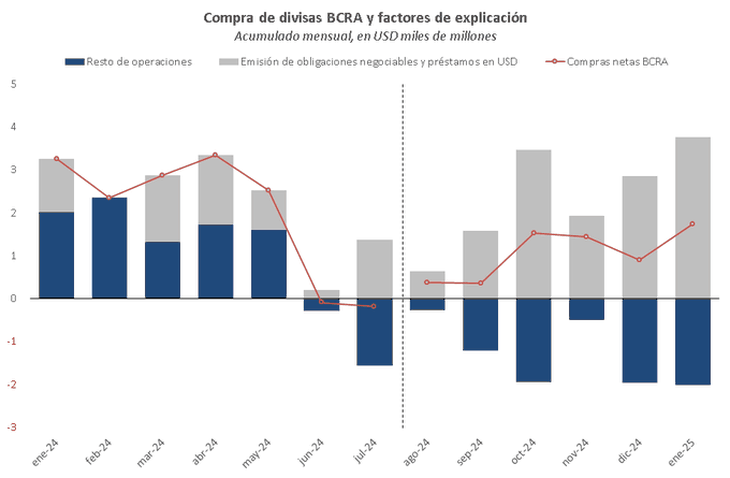

Desde ese momento la situación cambió drásticamente y las reservas apenas subieron u$s948 millones. Al ritmo de la normalización en los pagos por compras al exterior, el saldo positivo de la balanza de bienes se contrajo considerablemente (a u$s3.870 millones) y fue contrarrestado por un déficit en la balanza de servicios, que explicó un egreso de casi u$s4.000 millones.

El turismo fue el principal responsable del "rojo" en servicios, en un contexto en el cual el tipo de cambio real alcanzó su mayor apreciación desde 2017. Como reflejo de esta situación, en enero de 2025 la deuda en dólares con tarjeta trepó a máximos desde 2002.

Otros componentes del Balance Cambiario que succionaron divisas del BCRA fueron los pagos de deuda al Fondo Monetario Internacional (FMI) y a bonistas privados, y las operaciones de compra-venta de bonos con el objetivo de intervenir en las cotizaciones de los dólares financieros y así reducir la brecha con el oficial. Por estos dos motivos se fueron unos u$s4.300 adicionales.

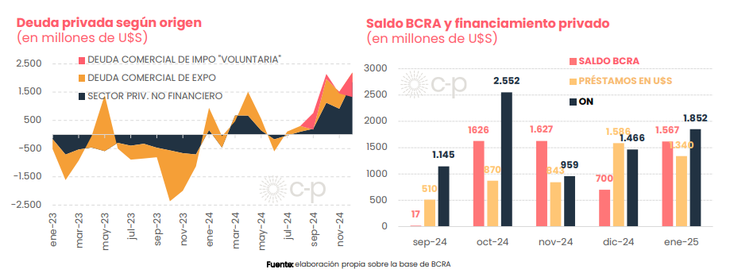

El factor clave que posibilitó acumular reservas en el cierre de 2024 fue el blanqueo, que permitió canalizar u$s8.276 millones desde septiembre en concepto de créditos otorgados por el sistema bancario local y Obligaciones Negociables en el mercado de capitales, de acuerdo con un informe de la consultora C-P.

Las reservas se volvieron dependientes del endeudamiento privado

"Hoy la dinámica del mercado de cambios oficial es totalmente dependiente del ciclo de endeudamiento privado ya sea comercial o financiero. La deuda en dólares de las empresas está aportando la oferta de divisas que permite pagar la deuda pública y sostener las grandes intervenciones sobre los mercados de dólar paralelo. El problema de esta dinámica es que los ciclos de deuda suelen ser frágiles y pueden revertirse de un día para el otro", aseguró al respecto Pablo Moldovan, director de la consultora.

En el mismo sentido, desde la “Gerencia de Estudios Económicos del Banco Provincia" agregaron que las compras del Banco Central del último trimestre, récord desde 2006, "se explicaron íntegramente por el endeudamiento privado".

El economista Jorge Neyro coincidió en diálogo con Ámbito con esta dependencia de la deuda privada, pero remarcó que "lentamente el BCRA está tratando de abrir un poco más el menú" con iniciativas como el Repo o la baja de retenciones al agro.

Diciembre fue un mes atípico

Diciembre se trató de un mes particularmente atípico, ya que se combinaron un déficit del balance comercial del BCRA con un resultado negativo en el balance cambiario, algo que sólo ocurrió en cinco de los últimos 237 meses. A su vez, la balanza de bienes también fue negativa, un hecho que apenas ocurrió 12 veces desde 2003.

Puntualmente resaltó un incremento extraordinario en la demanda de divisas del sector automotriz en el mercado oficial, en medio de la paulatina eliminación del Impuesto PAIS. También influyeron, según el macroeconomista e investigador Damián Pierri, una remisión de Inversión Extranjera Directa (IED) poco usual del sector energético y el desendeudamiento comercial de empresas que estaban apalancadas en deuda con sus casas matrices y tuvieron largo tiempo en su poder a los Bopreales emitidos por el Gobierno.

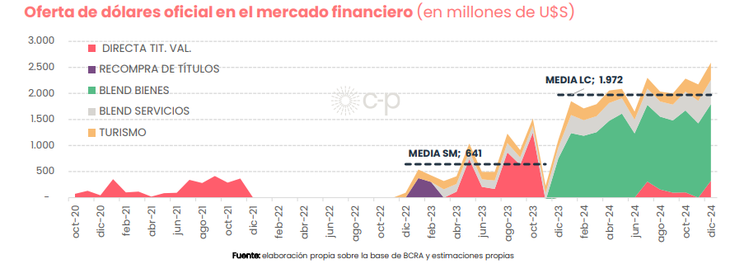

El BCRA se privó de sumar u$s17.000 millones en 2024. ¿Es momento de sacar el "blend?

Por otra parte, cabe resaltar las divisas que la autoridad monetaria se está perdiendo de sumar por el esquema del dólar "blend", que deriva el 20% de las exportaciones al CCL. Estimaciones privadas indicaron que el costo que asumió el Gobierno para contener la brecha por esta vía fue equivalente a unos u$s17.000 millones. En el mencionado informe, C-P subrayó que si se hubiese capitalizado ese ingreso en las reservas, "el superávit de bienes de 2024 habría sido el mayor de toda la serie del Balance Cambiario".

De cara a lo que viene, Moldovan remarcó la necesidad de buscar fuentes adicionales de divisas, más allá del endeudamiento privado. En ese sentido, sostuvo que la eliminación del “blend es un candidato natural", aunque no ve al Gobierno yendo en ese sentido, considerando que en diciembre y enero hubo ventas récord del Central para contener la brecha cambiaria.

Por su parte, desde el Banco Provincia entienden que, por lo menos en el corto plazo, "no es un gran momento para innovar mucho en materia cambiaria", debido a las turbulencias en los mercados internacionales tras las medidas de Donald Trump en EEUU, que fortalecieron al dólar a nivel global, y teniendo en cuenta que en las últimas semanas el BCRA tuvo que profundizar su poder de fuego en la bolsa para contener la tendencia alcista que presentaron tanto el dólar MEP como el CCL.

Neyro sostuvo que, si el Gobierno decide sacar el "blend", debe mantener por un tiempo la intervención directa en los financieros para "ver dónde se estabilizan las cotizaciones". "Dicha intervención podría ser financiada por las liquidaciones en el mercado oficial de cambios", profundizó.

Dejá tu comentario