La consultora internacional EY publicó el radar de riesgos y oportunidades para el sector de los metales y la minería para 2025. Según esa enorme encuesta a líderes del sector, la primera conclusión es que el panorama de la actividad está en "constante evolución". Y uno de los datos que lo demuestran es una realidad: la mayoría de los antes se oponían a la minería ahora se dan cuenta de que una transición energética verde depende de un mayor suministro de minerales y metales.

Publican el radar de los 10 principales riesgos y oportunidades en minería para 2025

Según una encuesta global, en los próximos 30 años se necesitarán más minerales que en los últimos 70.000 años. La principal perocupación es el capital, seguido por la gestión medioambiental y la geopolítica.

-

Las 5 mejores mineras de oro del 2025

-

CAEM repudió la protesta de antimineros en Mendoza: "Esperamos que no se repita"

Radar de EY. La minería se encuentra en un panorama marcado por cambios significativos en las prioridades de riesgo y las oportunidades.

Las estimaciones de las empresas sostienen que para satisfacer esa demanda exponencial de minerales críticos para la transición energética durante los próximos 30 años la industria necesitará extraer más minerales que los que los humanos han extraído en los últimos 70.000 años.

Pero el reporte consultado por Energy Report advirtió que antes de satisfacer la creciente demanda, el sector deberá superar una tripleta de desafíos: lograr una minería sostenible, gestionar la disciplina de capital y satisfacer las mayores expectativas de las partes interesadas, como proveedores y comunidades locales.

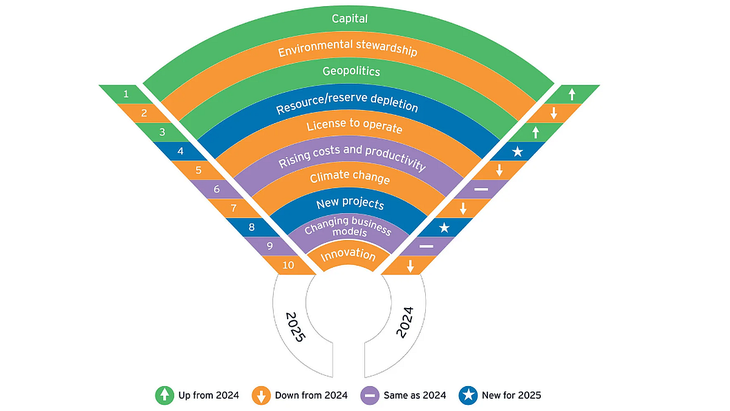

El radar ubicó al capital como el principal riesgo para 2025, que subió del segundo puesto del año pasado y desde octavo desde 2023. En tanto, la gestión medioambiental fue reclasificada al segundo mayor riesgo. Le siguió de cerca la geopolítica, que marca un cambio notable según dijo EY, ya que ocupó el séptimo puesto en 2024, pero fue el segundo en 2023.

La gran novedad -que también reveló constante evolución- es la incorporación de dos temas nuevos y la salida de otros cuatro históricos. A la lista de 10 se sumaron como temas principales el agotamiento de recursos y reservas y los nuevos proyectos. Ambos, resaltan los crecientes riesgos estratégicos.

¿Qué temas salieron del radar minero?

La encuesta de EY que encabezó Paul Mitchell, el líder global de minería y metales de EY, reveló cuatro temas que salieron de los 10 principales riesgos: la gobernanza, la ciberseguridad, lo digital y la fuerza laboral.

El reporte al que accedió este medio sostiene que las mineras hoy los riesgos y las oportunidades que presentan la ciberseguridad y la tecnología digital ahora "son parte integral de la rutina diaria y no ameritan una atención especial".

En cuanto a la despriorización de la gobernanza indicó que sí fue "inesperada y quizás preocupante", dado que las mineras están avanzando con nuevos proyectos en países con una supervisión regulatoria potencialmente más débil.

Por último, sobre la pérdida de la fuerza laboral del radar es particularmente preocupante, cuando el sector enfrenta desafíos significativos para atraer y retener el talento que sustentará su futuro.

1. Por qué el capital es el primer riesgo de la minería

Por primera vez en tres años, el capital superó a las consideraciones ambientales, sociales y de gobernanza (ESG) como el riesgo primordial que enfrenta el sector. "Este cambio subraya la necesidad urgente de equilibrar el crecimiento con la disciplina de capital en medio de la creciente demanda de minerales cruciales para la transición energética", resaltó Teo Yameogo, co-autor del informe y líder de minería y metales para las Américas en EY, con sede en Toronto, en una columna publicada en el Canadian Mining Journal.

Para el analista, el escrutinio de los inversores sobre el destino de las inversiones se intensificó, con un énfasis pronunciado en la disciplina de capital y los retornos. En ese marco, Yameogo identificó tres contextos actuales, que continuarán en 2025:

- Las empresas están buscando el crecimiento y la mejora del valor a través de fusiones y adquisiciones, modelos de negocios, desinversiones de activos no esenciales o de bajo crecimiento y la exploración de diversas opciones de financiación.

- Los desafíos macroeconómicos actuales subrayan la importancia de las asociaciones, empresas conjuntas o integraciones para mitigar los riesgos asociados a los proyectos de gran escala.

- Existe un creciente reconocimiento de que satisfacer las demandas de inversión para la transición energética puede requerir un cambio fundamental en las estrategias de financiación para priorizar la creación de valor a largo plazo.

En este marco, Teo Yameogo alertó que el sector de la minería se encuentra en un momento crucial, en el que las empresas se esfuerzan por mejorar la gestión medioambiental y se centran intensamente en la gestión de los residuos y el agua, y en garantizar resultados positivos para la naturaleza.

"Este cambio hacia un enfoque más específico de los criterios ESG refleja el compromiso de la industria no solo de cumplir, sino de superar, los estándares medioambientales. Además, el contexto de una mayor incertidumbre geopolítica se refleja en las clasificaciones, lo que pone de relieve la necesidad de que el sector adopte la transformación a través de la innovación, la colaboración y la agilidad", afirmó.

2. La importancia de la gestión ambiental

El radar minero El impulso hacia una naturaleza positiva —el objetivo de detener y revertir la pérdida de la naturaleza para 2030— ha sido liderado por el Consejo Internacional de Minería y Metales (ICMM), y casi la mitad de los encuestados dicen que confían en cumplir con sus obligaciones en materia de naturaleza positiva. El conocimiento y la experiencia de gestión sostenible de la tierra de las comunidades indígenas las convierten en socios esenciales para alcanzar estos objetivos. Se estima que una cuarta parte de la Tierra está bajo el cuidado de las comunidades indígenas, y estas áreas están en mejores condiciones ambientales que otras

3. La geopolítica y la asociación con locales

Según EY, el nacionalismo de los recursos sigue en aumento, lo que afecta las normas fiscales y los derechos de propiedad. El fomento de los proyectos a gran escala necesarios para posibilitar la transición energética dependerá de que los gobiernos equilibren los objetivos actuales de ingresos nacionales con los beneficios a largo plazo.

A modo de recomendación, la consultora consideró que las empresas mineras pueden tener que considerar diferentes enfoques para los proyectos en determinadas zonas geográficas. Por ejemplo, las empresas conjuntas con empresas locales y la concesión de licencias pueden ayudar a reducir el riesgo de las inversiones.

Un nuevo riesgo: el agotamiento de recursos y reservas

Las mineras deben seguir desarrollando mejores formas de extraer y optimizar minerales y metales críticos para satisfacer la creciente demanda, protegiendo al mismo tiempo nuestro medio ambiente, indicó EY.

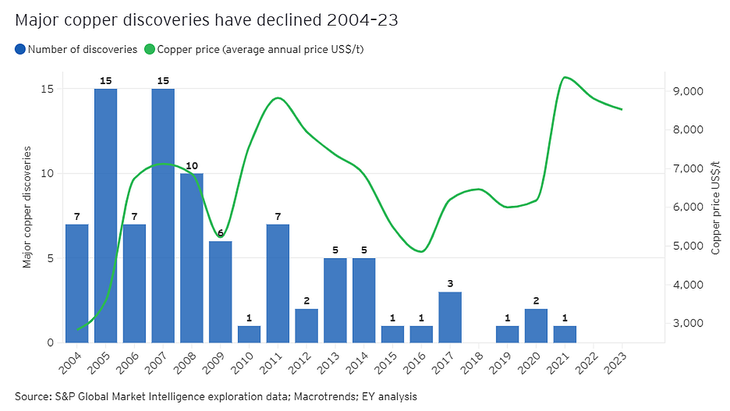

"Este complicado problema se debe a factores interrelacionados. La disminución de las calidades del mineral aumenta los costos de extracción. Los presupuestos de exploración han aumentado, pero también lo han hecho los costos, y se están haciendo menos descubrimientos", analizó.

Las empresas mineras están considerando una combinación de soluciones, incluida la inversión en tecnologías que puedan hacer avanzar la exploración y mejorar la productividad. Por ejemplo, la tecnología de lixiviación puede recuperar más metales de minerales de menor calidad que los procesos tradicionales. Por ejemplo, la tecnología Nuton, de Rio Tinto recietemente asociaca a Los Azules en San Juan, puede lograr tasas de recuperación de hasta el 85%.

5. Las licencias para operar

Mejorar el impacto en la comunidad y la confianza de los pueblos originarios sigue siendo una prioridad para los mineros y los inversores, remarcó EY. En todo el mundo, las comunidades y los gobiernos esperan que los mineros hagan más para apoyar a las comunidades ahora y dejar un legado positivo para el futuro, agregó.

En este punto, se destacó que las empresas que "empoderan a las comunidades indígenas como socios están creando las bases para relaciones a largo plazo y fortaleciendo la marca".

"El cierre de minas es otra oportunidad para fortalecer las relaciones con la comunidad y dejar un legado positivo, pero solo el 5% de nuestros encuestados lo considera un tema clave", añadieron.

6. El aumento de los costos y la productividad

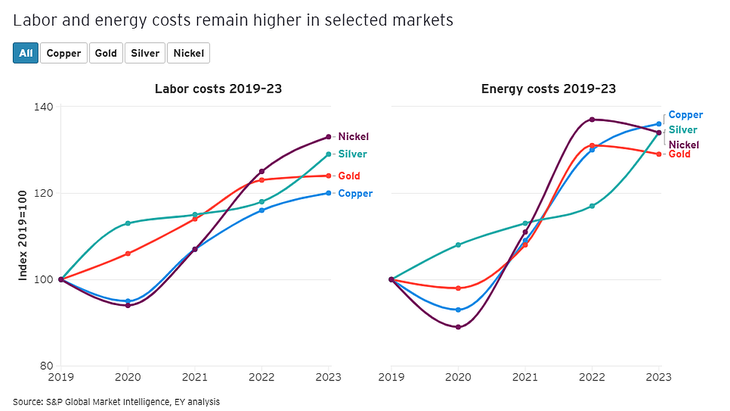

Según el informe, los mineros siguen enfrentándose a altos costos, en particular en materia de mano de obra y energía. Los gastos de mano de obra se ven exacerbados por la escasez de personal calificado, lo que afecta la productividad y potencialmente eleva los riesgos de seguridad, ya que personas menos calificadas asumen puestos.

Más de un tercio de los encuestados coinciden en que el enfoque en los criterios ambientales, sociales y de gobernanza (y la presión para cumplir con las crecientes obligaciones regulatorias) distrae la atención de la productividad.

"Esto pone de relieve los beneficios de integrar métricas ambientales (por ejemplo, intensidad de carbono) en medidas de productividad más amplias, para ayudar a las empresas mineras a obtener mayores beneficios", sostuvo el trabajo.

7. Cambio climático: se necesita más asociación con fabricantes de renovables

El escrutinio en torno a las emisiones de alcance 1 y 2 está aumentando, pero también lo está la confianza de las empresas mineras en alcanzar los objetivos de reducción, un resultado que tal vez se deba en parte al progreso en la descarbonización de las operaciones. La intensidad de las emisiones de las minas disminuyó alrededor de un 10% desde 2020, principalmente gracias al uso de energía renovable.

Sin embargo, a la hora de analizar los objetivos de cero emisiones netas son otra historia. "Muchas empresas están probando la producción de metales con bajas emisiones de carbono, pero comercializar esta tecnología sigue siendo difícil, en parte debido a los costos, pero también a la insuficiente capacidad de los electrolizadores de hidrógeno", alertó EY.

Por ejemplo, producir una tonelada de acero con hidrógeno requiere unos 300 MW de capacidad de electrolizadores funcionando de forma continua; sin embargo, la capacidad mundial actual apenas ha alcanzado 1 GW.

Uno de los consejos ante este riesgo es la asociación con fabricantes de equipos, que podría ayudar a acelerar la ampliación de la tecnología innovadora que será fundamental para reducir las emisiones.

8. Nuevos proyectos mineros en todo el mundo

Según reveló EY, en los próximos 30 años el sector necesitará extraer más minerales de los que los seres humanos han extraído en los últimos 70.000 años. Y para llenar ese vacío será necesario superar múltiples y complejas barreras para los nuevos proyectos.

"La burocracia regulatoria está alargando los plazos de ejecución de los proyectos. Los altos costos hacen que las nuevas minas requieran más capital, y la falta de trabajadores calificados dificulta la entrega oportuna de los proyectos. Además, el aumento de las regalías e impuestos mineros en algunos mercados puede ser una barrera para los nuevos proyectos", enfatizó el informe, basado en la opinión de los empresarios mineros.

En este sentido, se recalcó que las mineras están adoptando diversos enfoques para superar estos obstáculos, como conectarse con las partes interesadas durante las etapas iniciales del proyecto para resolver conflictos y acelerar las aprobaciones. La integración a lo largo de la cadena de suministro también puede agilizar las actividades desde la exploración hasta la producción y permitir una planificación de la demanda más precisa.

9. Cambios en los modelos de negocio

En su afán por captar más valor, las empresas mineras y metalúrgicas están reevaluando sus modelos de negocio, y muchas de ellas se centran en las oportunidades que ofrece la sostenibilidad. Casi la mitad de los encuestados están considerando cómo integrar el reciclaje en sus operaciones, lo que puede incluir un mejor uso de la chatarra o el establecimiento de redes de recolección.

Otras empresas están explorando la integración a lo largo de la cadena de valor para acelerar la descarbonización y aprovechar nuevos ingresos. Por ejemplo, la inversión en fundición brinda a las empresas mineras un mayor control sobre las emisiones y crea oportunidades al ofrecer productos más limpios y de primera calidad. Las alianzas locales también pueden generar valor organizacional y social a largo plazo.

10. Innovación, la pata fundamental para la minería sostenible

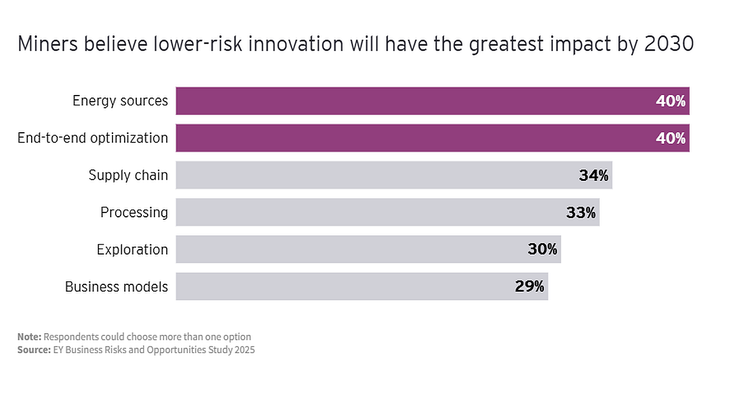

La minería sostenible y rentable a gran escala no será posible sin innovación, en particular a medida que los recursos se agotan, los costos aumentan, el talento escasea y las presiones ambientales aumentan.

Según EY, si bien más de la mitad de los encuestados prevén una mayor inversión en innovación en los próximos 12 meses, vemos que muchos se están centrando en proyectos de menor riesgo (por ejemplo, procesamiento). A pesar de la necesidad de más descubrimientos, solo el 30% de los encuestados cree que la innovación en exploración tiene el potencial de generar un gran impacto.

En este marco, EY expresó que la colaboración es fundamental para la innovación. Las alianzas entre la minería, las asociaciones industriales y otros sectores han dado lugar a avances que podrían producir importantes beneficios económicos y de sostenibilidad. Hay algunos ejemplos interesantes de colaboración entre el sector y otros, como la colaboración entre Rio Tinto, BHP, Caterpillar y Komatsu para probar la tecnología de camiones de transporte eléctricos a batería de gran tamaño en Pilbara (Australia Occidental). Pero a pesar de estas iniciativas alentadoras, el 50% de los encuestados todavía cree que no hay suficiente colaboración para impulsar la innovación en el sector.

Las conclusiones del informes sobre riesgos en minería para 2025

En conclusión, según afirmó Teo Yameogo, el sector de los metales y la minería se encuentra en un panorama marcado por cambios significativos en las prioridades de riesgo y las oportunidades.

El enfoque de la industria en el capital, la gestión ambiental y la geopolítica refleja una tendencia más amplia hacia el crecimiento sostenible, la gestión responsable de los recursos y la adaptación estratégica a los desafíos geopolíticos.

A medida que las empresas trazan su rumbo a través de esta dinámica en evolución, el énfasis en la innovación, la colaboración y la agilidad será crucial para reformular el futuro del sector con confianza.

"El camino que tenemos por delante promete ser un camino de transformación, con el potencial de redefinir el papel de la industria en la construcción de un mundo más sostenible y próspero", concluyó.

- Temas

- Minería

Dejá tu comentario