Los préstamos personales en pesos otorgados por entidades financieras registraron un crecimiento interanual del 204% según datos del Banco Central de la República Argentina (BCRA). El volumen total destinado a estos créditos pasó de $2,01 billones a $10,7 billones en un año, reflejando un fuerte repunte del financiamiento al consumo.

Aumenta la demanda de los préstamos personales: ¿vale la pena endeudarse para consumir?

La demanda de estos instrumentos se debe a varios factores: la necesidad de las personas para cubrir gastos corrientes; la estabilidad del Índice de Precios al Consumidor, que difunde el Indec; y la baja de las tasas.

-

Entidades no bancarias cobran tasas de más del 2.000%: los riesgos que advierten especialistas

-

La flexibilización de los préstamos en dólares impulsará el crédito pero habrá más riesgo de mora, según Moody's

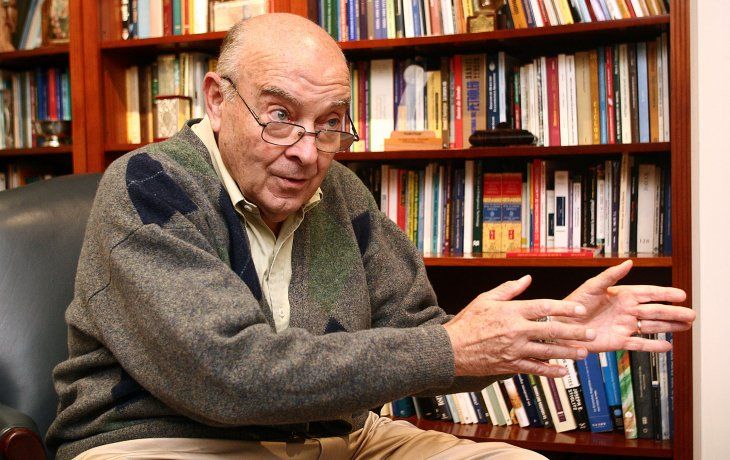

Según el economista y director de la consultora Focus Market, Damián Di Pace, este "boom" en los préstamos personales está estrechamente vinculado a la baja de tasas de interés.

La demanda de estos instrumentos se debe a varios factores: la necesidad de las personas para cubrir gastos corrientes; la estabilidad del Índice de Precios al Consumidor, que difunde el INDEC; y la baja de las tasas.

El crecimiento de los préstamos personales no fue un caso aislado. Los créditos hipotecarios también mostraron una suba del 84,9% interanual, mientras que los préstamos prendarios avanzaron un 95,1% y la categoría "otros" se incrementó en un 105,7%. En el conjunto del sector privado no financiero, los créditos registraron un alza nominal del 246,7%, pasando de $15,6 billones a $54,2 billones.

Según el economista y director de la consultora Focus Market, Damián Di Pace, este "boom" en los préstamos personales está estrechamente vinculado a la baja de tasas de interés. "El recorte en la tasa de política monetaria desincentiva a los bancos a mantener posiciones en letras del BCRA, por lo que parte de esos fondos se destinan a encajes y se canalizan hacia el sector privado", explicó.

Di Pace destacó que, además del crecimiento en los préstamos personales, también se observa una mayor demanda de créditos hipotecarios y para la adquisición de bienes durables, como autos y motos. "Dentro de los préstamos personales, los fondos suelen destinarse a diversas necesidades de consumo, incluyendo la compra de bienes durables como electrodomésticos, telefonía y artículos para el hogar", agregó.

En cuanto a la estrategia de los bancos, Di Pace señaló que las entidades financieras están encontrando un nivel de rendimiento atractivo en los préstamos personales, lo que podría llevar a nuevos recortes en las tasas de interés a lo largo del año para seguir incentivando el financiamiento al consumo.

Tal como explican los expertos de Reba, la necesidad de contar con un monto de dinero para concluir un proyecto, reforma o renovar un electrodoméstico del hogar, es una de las actuales problemáticas que tienen las principales familias argentinas. En este sentido, las cuotas siempre fueron grandes aliadas del consumo para que las personas pudieran concretar sus proyectos. De esta manera, los usuarios utilizan como estrategia la solicitud de uno de los instrumentos de financiación, y luego abonan el monto adeudado en cuotas fijas con una tasa de interés pactada de antemano.

“Los préstamos personales son un buen recurso, aún en un contexto donde el IPC cuenta con un porcentaje de aumento mensual, ya que permite contar con el dinero de inmediato para la cancelación de una deuda, realización de un viaje, reemplazo de algún producto o simplemente para alivianar el bolsillo’, asegura Vanesa Di Trolio, Gerente de Desarrollo Digital en Reba.

Préstamos personales: qué tener en cuenta a la hora de endeudarse

A la hora de evaluar la posibilidad de sacar un préstamo personal, se deben tener en cuenta ciertas variables, sin dejar de considerar la coyuntura económica y financiera. A continuación, algunos puntos clave:

1. Evaluar la necesidad real del préstamo

- ¿Es estrictamente necesario el financiamiento o existen alternativas (uso de ahorros, venta de activos, financiamiento en cuotas sin interés)?

- ¿El préstamo se usará para consumo, inversión productiva o refinanciar deudas?

- Tener en cuenta que en escenarios de alta inflación, endeudarse a tasa fija puede ser conveniente.

2. Comparar costos: Tasa nominal vs. Costo financiero total (CFT)

- No guiarse solo por la Tasa Nominal Anual (TNA), sino analizar el Costo Financiero Total (CFT), que incluye seguros, comisiones y gastos administrativos.

- En Argentina, el CFT puede superar el 100% anual en algunos casos.

3. Impacto de la inflación y tipo de tasa

- Con inflación alta, una tasa fija puede ser conveniente, mientras que en un escenario de baja inflación, una tasa variable puede ser más competitiva.

- Considerar si el préstamo está atado a UVAs o CER, ya que esto puede hacer que las cuotas aumenten en el tiempo.

4. Capacidad de pago y efecto en el score crediticio

- No comprometer más del 30% de los ingresos mensuales en el pago de la cuota.

- Un buen historial crediticio permite acceder a mejores tasas en el futuro.

5. Alternativas a los bancos tradicionales

- Fintechs y billeteras virtuales ofrecen préstamos con menos requisitos, aunque con tasas más elevadas.

- Créditos preaprobados en bancos pueden tener menor tasa que los solicitados de forma estándar.

6. Cláusulas y penalidades

- Analizar la letra chica: costos por pago anticipado, comisiones ocultas, seguros obligatorios, etc.

- Algunos préstamos permiten amortización anticipada sin costo, lo que es clave si la inflación se acelera.

7. Riesgo de sobreendeudamiento

- Evaluar si el préstamo es una solución estructural o solo un parche financiero.

- Evitar una espiral de deuda que implique tomar un nuevo crédito para pagar otro.

- Temas

- Préstamos

- Inflación

- Financiamiento

Dejá tu comentario