Basados en un riesgo país en mínimos de cinco años (769 puntos), un proceso de desinflación consolidado, que podría reducir el "crawling peg", y una entrada de dólares "frescos", producto de la primera etapa de blanqueo -elevó el stock de depósitos en dólares-, diversos estudios privados sostienen que Argentina podría llegar al mercado de crédito internacional, lo que generaría una mejora en la calificación de su deuda y, por ende, en el valor de los bonos.

Bonos en dólares siguen "bullish": proyectan subas de hasta 33% si Argentina retorna al mercado de crédito

Distintos informes privados sostienen que, pese a la enorme suba que registraron los bonos soberanos este año, aún tienen un tramo más al alza, si Argentina consigue mantener el riesgo país en descenso, lo que permitiría volver a los mercados internacionales de crédito.

-

El S&P Merval en dólares tuvo su mejor semana en tres meses y el riesgo país ya está abajo de 770 puntos

-

Euforia bursátil: el S&P Merval en dólares superó el récord de la era Macri y el riesgo país perforó los 800 puntos

Distintos informes privados sostienen que, pese a la enorme suba que tuvieron los bonos este año, aún tienen un tramo más al alza.

Según Gabriel Vidal, director RRII de Criteria, el objetivo que tiene que plantearse hoy el país es llegar a los niveles de tasa de El Salvador o Egipto, que tienen rendimientos entre el 9/10%. También resaltó que si Argentina logra acceder a los mercados de crédito internacional, algo que podría ser factible con un riesgo país de 500 puntos básicos, y que se estima para el primer semestre del 2025, la suba potencial que aún tiene la deuda "hard dollar" es de hasta el 27%.

Estas apreciaciones sucedieron durante un desayuno de trabajo con periodistas, del cual participó Ámbito. Dentro de su descripción del estado de situación, el experto también aseguró que si bien el Gobierno no necesita endeudamiento neto, la actual administración nacional podría estirar los plazos (con algún canje de deuda), lo que le daría más aire para afrontar los vencimientos.

Por su parte, desde Aurum Valores coinciden en este pronóstico. Al revisar las proyecciones de riesgo país, si se ajusta la curva "hard dollar" a niveles como los de Egipto, un escenario optimista , con un rendimiento del 9%, el bono Global 2038 podría subir hasta 29% a junio del año que viene, mientras que el que menos aumentaría sería el Global 2029 (+20%). Por su parte, si se ajusta a niveles Pakistán, que sería un caso normal/bueno, con valores en torno al 11%, el mayor avance sería el del Global 2041 (+23%) y el menor el del Global 2029 (+17%).

Desde este informe también proyectaron los porcentajes de suba que se podrían dar en cada escenario: así elevaron las del optimista al 15% (desde 5%), las del escenario bueno al 60% (desde el 55%) y redujeron las del malo al 20% (desde el 35%).

En cuánto al por qué mejoraron las condiciones en que la deuda local podría normalizarse explicaron: "Se debe a la continuidad de la mejora del stock de depósitos en dólares, producto del blanqueo que amplía la capacidad prestable del sistema financiero, lo que permitiría que el BCRA continúe con su racha compradora de divisas, a pesar de que estacionalmente no sea la mejor época del año".

Bonos en dólares: mejoran las perspectivas de un escenario optimista

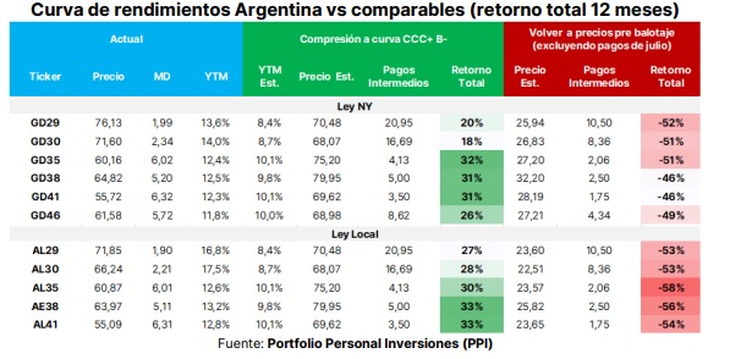

Desde PPI, por su parte, la lectura también es similar. Si los bonos comprimen a curva del CCC+ o B-, para la ley Nueva York, los retornos podrían subir hasta el 32% de la mano del Global 2035, 31% si es el caso del Global 2038, 31% si se está posicionado en el Global 2041 y 26% para el Global 2046. En cuanto a la ley argentina, los Bonares 2038 y 2041 comparten un potencial de suba del 33%, mientras que el Bonar 2035 del 30%.

En uno de sus últimos "Daily de Mercados", destacaron la firme baja del riesgo país, tocando un nivel mínimo en más de cinco años. Cabe destacar que "todavía estamos a unos 100 puntos básicos de la mediana 20Y. Recordemos que el GD35 ofrece el mix más eficiente de bajo precio/potencial alcista/CY dentro de las opciones ley Nueva York, proporcionando una rentabilidad total esperada del +32%, en caso de un escenario de compresión de riesgo a CCC+/Ben un plazo de 12 meses".

Otros informes que circulan por la city, como el de la consultora 1816, van por el mismo sendero. Desde allí, siguen ponderando a los Globales, pese al "avasallante rally de los últimos dos meses".

"Ahora valen mucho más que antes por el simple hecho de que los riesgos de tenerlos son mucho más bajos: hay un Presidente que dice cortarse las manos antes de tener déficit fiscal o incumplir un pago, una ciudadanía que al menos hasta el momento apoya este rumbo económico, un blanqueo que aportó los dólares que faltaban para transitar un 2025 de transición, un Congreso que no limita al Ejecutivo (que logra defender con un tercio en Diputados los vetos y casi todos los DNU) y, a partir de enero, un mandatario en Estados Unidos con mucha afinidad con Milei", expresaron.

Dejá tu comentario