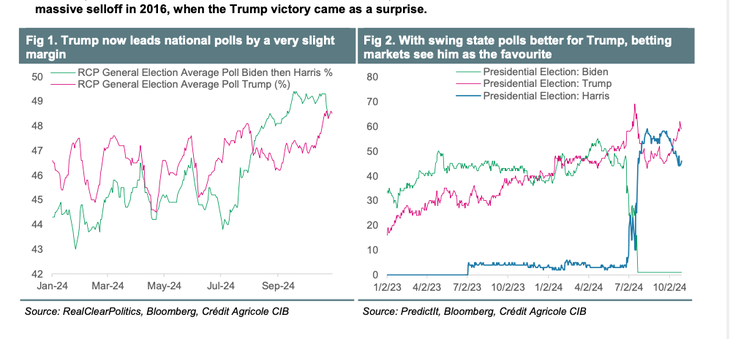

La contienda electoral entre Donald Trump y Kamala Harris está por alcanzar su punto más álgido al igual que el nerviosismo en Wall Street, el cual es posible que persista hasta mucho después de este martes 5 de noviembre. Y es que los mercados de predicción, como Kalshi y Polymarket, muestran un escenario más que reñido, donde Trump pierde la ventaja previa. Este cambio en las probabilidades tornó la carrera a la Casa Blanca en un verdadero “cara o cruz”.

Cómo llega la economía de EEUU a las elecciones y qué cuatro escenarios baraja el mercado

Harris favorece un mayor gasto financiado por impuestos más altos, mientras que Trump prefiere impuestos más bajos financiados por aranceles más altos. Aunque los inversores saben que el estancamiento político, es decir, con cámaras divididas, es el escenario más alcista para las acciones.

-

Todo sobre las elecciones en EEUU: Kamala Harris vs. Donald Trump

-

MAX: cuánto sale cada plan en noviembre 2024

EEUU se prepara para el duelo Harris-Trump.

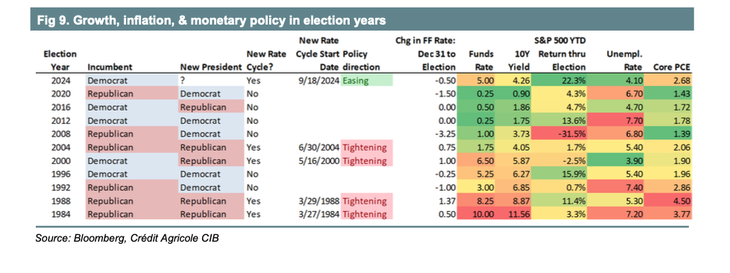

De esta manera, la ajustada carrera electoral agrega presión a los mercados, y la volatilidad de las apuestas refleja un escenario de gran incertidumbre política y económica. Octubre fue un periodo de crecimiento para el mercado de valores, impulsado por la confianza de los inversores en una ventaja de Trump.

Sin embargo, el reciente repunte de las criptomonedas, el fortalecimiento de los rendimientos de los bonos del Tesoro y el sólido desempeño del S&P 500 parecen haberse desacelerado en el cierre de octubre, lo que deja a la plaza bursátil de Nueva York en un estado de espera tensa.

Así llega la economía de EEUU al martes

Y es que, como bien explica Diego Ferro, CEO de M2M Capital, en diálogo con Ámbito, desde el país del norte, la economía de EEUU parece haber alcanzado un "soft landing" sorprendente, al exponer una resistencia que pocos anticipaban. Para el estratega, esta fortaleza, a pesar de los aumentos en las tasas de interés por parte de la Reserva Federal (Fed), podría estar relacionada con la continua liquidez en el sistema, que supera las expectativas habituales tras una suba de tasas.

Ferro indica que este fenómeno se debe en gran parte a flujos internacionales, ya que EEUU se sostiene como el mercado de inversión preferido a nivel global. Esto significa que, “independientemente de las decisiones de la Fed y con el aumento de tasas, EEUU absorbe ahorros de todo el planeta”. Así, la economía estadounidense no experimentó el freno que se esperaba, excepto en algunos sectores específicos.

Por su parte, Nahuel Guevara, Research analyst de Inviu, analiza que EEUU llega a las elecciones con una actividad económica muy sólida. El Producto Bruto Interno (PBI) se mantiene en un crecimiento del 2,8%. En cuanto a la inflación, a pesar de las dificultades para reducirla de manera lineal al objetivo del 2% establecido por la Reserva Federal, las noticias son por lo general positivas.

El analista asegura que hasta este lunes el mercado ajustó sus precios en anticipación a una probable victoria de Trump, incluso con un Congreso a su favor. "Esta expectativa impulsa el aumento de los llamados "Trump Trades", que incluyen activos como Bitcoin y la red social de Donald Trump". Desde la perspectiva de Inviu, "uno de los principales factores a seguir en el futuro será el elevado déficit fiscal que enfrenta la economía estadounidense".

Pues sucede que ninguno de los candidatos en las elecciones contempló medidas para mejorar esta situación; de hecho, en el caso de Trump, "se espera una profundización del déficit, en rigor, con los intereses creciendo rápidamente debido a una tasa de interés que, a pesar del recorte mencionado, se mantiene en niveles históricamente altos", sostiene Guevara.

Las elecciones bajo la lupa del mercado

Ferro explica sobre las elecciones que una de las pocas certezas que se manejan es que, en caso de que Trump gane, es probable que aumenten las tarifas. “Esto podría generar tensiones en ciertos sectores, sobre todo en Europa y en países con altos superávits comerciales con EEUU, como China, Japón, e incluso México”, indica.

Un factor determinante que menciona Ferro, es la composición del Congreso: “No solo importa quién gane la presidencia, sino también qué tan dividido esté el parlamento, ya que eso puede influir directamente en la facilidad para aprobar políticas significativas”, indica.

Al respecto, el último informe preelectoral de Crédit Agricole Corporate & Investment Bank, el brazo de banca corporativa e inversión del grupo francés Crédit Agricole, plantea cuatro escenarios que arrojaría la elección y, de antemano, indica que, “fuera de la carrera presidencial, el mapa del Senado en este ciclo es muy favorable para los republicanos, mientras que la Cámara de Representantes luce muy ajustada y creemos que podría inclinarse en la misma dirección que la carrera presidencial”.

Escenarios Electorales

Los cuatro escenarios de desenlace electoral que anticipa el informe son los siguientes:

- una victoria de Trump, con una barrida republicana en el Congreso.

- una victoria de Harris, con una barrida demócrata en el Congreso.

- una victoria de Harris, con un gobierno dividido (los republicanos controlan al menos una cámara del Congreso).

- una victoria de Trump, con un gobierno dividido (los demócratas controlan al menos una cámara del Congreso).

Escenario de barrida Republicana

El documento sostiene que considera el escenario de la barrida republicana como “el más probable, con un 40%” de chances, aunque no llega al 50%. A diferencia de una "ola roja" tradicional, los márgenes en el Senado y la Cámara serían estrechos.

De esta manera, con el control del Congreso, Trump impulsaría su agenda, sobre todo en recortes fiscales, que incluirían la extensión de la Ley de Recortes de Impuestos y Empleos (TCJA, por sus siglas en inglés) y posibles reducciones adicionales en la tasa corporativa. “La disciplina fiscal no sería prioritaria y se esperaría un aumento de déficits con una política más generosa”, advierte el banco.

Sobre la política económica, sostiene que Trump podría implementar nuevas desregulaciones y medidas de inmigración más estrictas, que incluirían la deportación de inmigrantes indocumentados. Los aranceles serían una herramienta clave, “con propuestas de gravámenes generales del 10% sobre todas las importaciones y del 60% sobre las de China, aunque su alcance legal es incierto”, indica.

En cuanto al impacto económico sostiene que los recortes fiscales y la desregulación podrían beneficiar el crecimiento de EEUU, “pero los aranceles y políticas migratorias más duras lo limitarían”. También expone que a mayores aranceles y una política fiscal expansiva “aumentarían las presiones inflacionarias”.

Mucho se especula sobre la relación de Trump con Jerome Powell, presidente de la Reserva Federal (Fed) y el Crédit Agricole Corporate prevé que el banco central estadounidense se verá obligado a aplicar políticas más restrictivas debido a las presiones inflacionarias. En esa misma línea se expresa Ferro, quien señala, en declaraciones a este medio, que el candidato republicano podría ejercer una mayor presión sobre el regulador monetario para que adoptar políticas más agresivas, aunque él mismo promueve una regulación más rígida.

“En términos económicos, la gestión de Trump podría ser favorable de manera marginal, pero, en última instancia, el efecto dependerá, en gran medida, de la composición del Congreso”, agrega.

Sobre el impacto de una barrida republicana en el mercado financiero, el banco francés proyecta un aumento en los rendimientos de los bonos del Tesoro, en especial los de a 10 años, aunque se espera que mayores expectativas inflacionarias impactarán en esas tasas de ganancia.

Harris, con control demócrata completo

Según el banco, dado el desfavorable mapa del Senado para los demócratas, al día de hoy, “esta resulta la opción menos probable de los cuatro escenarios, con una probabilidad de solo el 10%·. Este panorama sería conocido como la "ola azul" y no genera mucha atención debido a los desafíos que el mapa de la Cámara Alta representa para ese sector político.

El documento sostiene que, en este escenario, Harris contaría con un Congreso de apoyo, lo que le daría más margen para avanzar en sus propuestas. También se considerarían algunos recortes de impuestos, aunque de una naturaleza distinta a los propuestos por Trump.

“Es probable que Harris busque solo extender una parte de la Ley de Recortes de Impuestos y Empleos (TCJA, por sus siglas en inglés), específicamente para aquellos que ganan menos de u$s400.000”, y también baraja la posibilidad de ampliar el crédito fiscal por hijos, entre otras propuestas.

En contraste con Trump, Harris probablemente aumentaría otros impuestos, “como el impuesto corporativo y las ganancias de capital”. También ha deslizado diversas medidas que van desde el apoyo a la vivienda asequible hasta el respaldo a pequeñas empresas y una política industrial enfocada en los EEUU.

Sin embargo, nuevamente, los déficits se mantendrían elevados, y el control de ambas cámaras por un solo partido probablemente llevaría a un mayor crecimiento en el déficit. “Creemos que este escenario también resultaría en una política fiscal poco disciplinada, aunque no en el mismo grado que con un dominio republicano, ya que el aumento de impuestos podría compensar en cierta medida otras políticas”, advierte el informe.

En cuanto al impacto inflacionario, el documento indica que las principales presiones sobre los precios presentes en los planes de Trump están, en gran medida, ausentes en los de Harris, ya que no se incluyen tarifas ni restricciones de inmigración en las políticas demócratas. El costado fiscal, con una mirada más relajada podría añadir un pequeño impulso a las presiones inflacionarias, aunque ese margen sería casi nulo.

Trump con gobierno dividido

El banco le otorga una posibilidad del 20% de al escenario de que Trump gane con un gobierno dividido, lo que lo convierte en el segundo menos probable de las cuatro posibilidades. Los republicanos casi con certeza ganarán el control del Senado, por lo que el gobierno dividido probablemente provendría de un estrecho control demócrata de la Cámara de Representantes.

“Un gobierno dividido significa estancamiento, hasta cierto punto. Nuevamente, hay un margen para compromisos en ciertas medidas. Sin embargo, en lo que respecta a los aranceles, Trump tiene cierto margen para implementarlos sin el Congreso, por lo que, a diferencia del escenario anterior de gobierno dividido, los aranceles probablemente aumenten.

En el frente de los aranceles, el Crédit Agricole Corporate asume que Trump podría enfrentar algunos obstáculos legales más (aunque eso no está claro), mientras que otras fuentes de ingresos podrían verse más afectadas por dichos aranceles, lo que provocaría una desaceleración del crecimiento sin tanto contrapeso por otras reducciones de impuestos en el escenario de barrido republicano.

Como resultado, el documento afirma que los ingresos por aranceles aquí son menores que en el escenario de barrida republicana. El resultado final es un aumento en el déficit de u$s3,1 billones desde 2026 hasta 2035, también menor que en cualquiera de los escenarios de barrida, pero un poco más alto que en el anterior escenario de gobierno dividido.

Harris, con gobierno dividido

Este sería el segundo escenario más probable de los cuatro que trazó el banco francés, con una chance del 30%. Esto implicaría un Senado republicano, aunque es teóricamente posible que Harris pudiera ganar enfrentándose al control republicano de ambas cámaras del Congreso.

También se destaca que el Senado es la cámara encargada de confirmar las nominaciones ejecutivas y judiciales del presidente, así como las del Fed, por lo que, además de impactar en la agenda legislativa, un Senado republicano podría actuar como “una espina la costilla de Harris al impedir que varios nominados sean confirmados de manera fluida”.

- Aspectos destacados de políticas: dada la agenda opuesta de los dos partidos, cualquier escenario de gobierno dividido probablemente implicaría una buena cantidad de estancamiento, con escasas posibilidades de algún paquete fiscal importante. Esto sería más similar al status quo actual, dado que Biden enfrenta una Cámara controlada por los republicanos.

- El escenario puede tener un impacto limitado en el crecimiento. Extender la TCJA podría proporcionar un impulso modesto, aunque eso sería en gran parte extender el status quo en lugar de permitir que los impuestos aumenten si partes de la TCJA expiraran.

- Impacto en la inflación: Nuevamente, la falta de paquetes legislativos importantes dada la probabilidad de estancamiento en el Congreso significa un impacto limitado en las perspectivas de inflación en este escenario, y por lo tanto un impacto limitado en el camino de la Fed.

- Impacto en el mercado: Esperamos que la curva del Tesoro se aplane en un repunte, con rendimientos a 10 años más bajos entre 10 y 15 puntos básicos. Las expectativas de inflación se estrecharían, comprimiendo el BEI. Los valores del Tesoro superarían a los swaps modestamente, ampliando los márgenes.

Dejá tu comentario