El ministro de Economía, Luis Caputo, decidió aprovechar la última licitación de deuda en pesos del año para realizar este miércoles una doble operación. Además de subastar seis títulos a tasa fija e indexados a la inflación para intentar renovar los vencimientos de los próximos días por más de $6 billones, lanzó un canje anticipado de una letra con vencimiento en enero con el objetivo de empezar a descomprimir una porción de los abultados compromisos de principios de 2025.

Deuda: Luis Caputo vuelve a colocar Lecap y busca empezar a descomprimir los abultados vencimientos de enero

Este miércoles, el Gobierno realizará la última licitación del año y un canje anticipado de una letra que expira el próximo mes. Esta semana vencen más de $6 billones. Las apuestas de la city a la espera del dato de inflación de noviembre.

-

Deuda en pesos: Caputo sale hoy a renovar vencimientos semanales y abre un nuevo canje

-

Surcos en crisis terminal: totalmente inhibida, contrató asesor financiero para reestructurar deuda

Economía realizará este miércoles la última licitación de deuda en pesos del año.

La city hará sus apuestas en la colocación, a la espera del dato de inflación de noviembre, que será clave para los futuros movimientos financieros.

Licitación de deuda en pesos

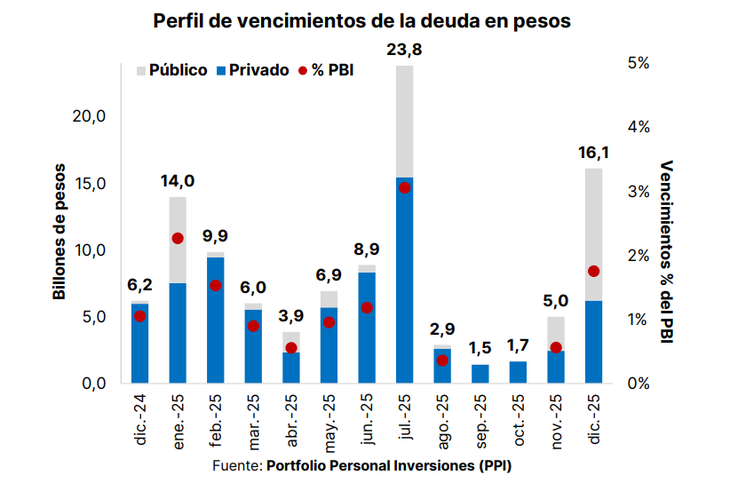

Este viernes vencen cerca de $6,2 billones, concentrados en una Lecap (por alrededor de $5,15 billones) y un Boncer (por el remanente). En la segunda quincena de diciembre, caen algunos vencimientos más pequeños para los cuales la Secretaría de Finanzas (que seguirá siendo conducida por Pablo Quirno, pese a su nuevo cargo transitorio en Cancillería) no programó una subasta específica ya que la de este miércoles es la última licitación prevista para este año. En total, los compromisos mensuales ascienden a unos $6,5 billones.

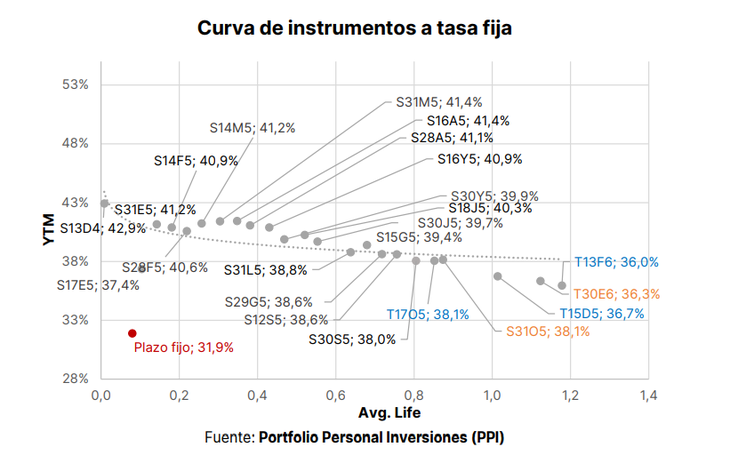

Luego de su reaparición en la última colocación de noviembre, el equipo económico optó por repetir la estrategia de ofrecer títulos a tasa fija junto con opciones atadas a la inflación (CER). En concreto, en esta oportunidad puso seis instrumentos sobre la mesa: reabrirá la emisión de tres Lecap (letras capitalizables con rendimiento fijo) a abril, julio y septiembre de 2025; un Boncap (bono capitalizable de similares características) a febrero de 2026; y dos Boncer (bonos indexados por CER con cupón cero) a marzo de 2026 y marzo de 2027.

Se trata del combo con el que apunta a renovar al menos el grueso de los vencimientos remanentes de 2024. “Los instrumentos ofrecidos por Economía vienen de dos ruedas positivas luego de que el BCRA decidiera recortar las tasas de política monetaria (LEFI) desde el 35% al 32%” nominal anual, apuntó Portfolio Personal Inversión (PPI) en un reporte para sus clientes.

En ese sentido, PPI consideró que la reducción de tasas del BCRA “estuvo dirigida a apuntalar la baja de tasas del mercado, en un contexto donde la curva de tasa fija permanecía bajo presión desde mediados de noviembre”.

Canje de la Lecap S31E5

En paralelo a esta operación, el Tesoro decidió ofrecer un canje voluntario anticipado de una Lecap que expira el 31 de enero próximo (S31E5). A cambio, ofrece la posibilidad de optar por alguno de los siguientes instrumentos: la Lecap con vencimiento en mayo de 2025, una nueva letra capitalizable a octubre del año que viene o el Boncap a enero de 2026. Todos ellos con una duración significativamente más larga.

El título elegible (la S31E5) se tomará a valor de mercado, que será anunciado este miércoles antes de la apertura de la subasta. La compulsa se hará por precio en el caso de la Lecap más corta y por tasa en los otros dos instrumentos disponibles. La liquidación del canje se hará el próximo lunes (T+3).

“El Tesoro busca despejar parte de los abultados vencimientos que deberá enfrentar en enero”, sostuvo PPI. Se trata de compromisos de deuda en pesos por unos $14 billones, según estimaciones de la propia firma financiera y de la Oficina de Presupuesto del Congreso, y por más de $16 billones, de acuerdo con cálculos de la consultora 1816 y de Adcap. En ambos casos, se trata de pagos considerablemente más elevados que los de diciembre. En ese marco, “buscará convertir $3,3 billones de valor técnico de la S31E5”, añadió PPI. Para febrero, los vencimientos rondan los $10 billones.

La expectativa de la city, a la espera del IPC

Ambas operaciones se realizarán horas antes de la publicación, por parte del INDEC, del dato de inflación de noviembre. La recepción de ofertas cierra a las 15 y el IPC se difundirá a las 16. Así, la expectativa respecto de ese indicador jugará un factor importante a la hora de confeccionar las apuestas en las distintas mesas de la city.

Así lo planteó Javier Casabal, estratega de Adcap, en diálogo con Ámbito: “Esperamos que el IPC salga ligeramente por encima del 2,7% pasado, muy en línea con mantener la idea de la baja del ‘crawling’ a 1% en el corto plazo. Un dato en 3% podría ser tomado como negativo y traería algo de dudas sobre esa premisa y podría traer algunas pérdidas sobre las posiciones licitadas. Por el contrario, un dato en 2,5% sería muy bien recibido por el mercado y generaría ganancias relevantes, especialmente para las posiciones más largas. Por eso, el dato de inflación será fundamental a la hora de elegir donde posicionarse”.

También en conversación con este medio, Diego Martínez Burzaco, country manager y jefe de investigación de Inviu (firma perteneciente al Grupo Financiero Galicia), consideró que habrá “bastante demanda, sobre todo anticipándose a una probable baja de tasas hacia delante”. Y argumentó: “Hay pocas alternativas que queden con tasas atractivas. También creo que va a haber bastante aceptación del canje. Es cierto que de a poco están saliendo los bancos a buscar pesos en el mercado para prestar, pero no veo que vaya a quedar demasiado afuera. No es un monto tan relevante el que tienen para hacer roll over”.

Casabal matizó las expectativas: “Esperamos que la mayor demanda se concentre en el vencimiento más corto (abril de 2025) y luego en las alternativas más largas, como viene siendo la dinámica en las licitaciones pasadas”. Y señaló que, como el Tesoro enfrenta grandes vencimientos a comienzos de 2025, podría otorgar “un premio por extender ‘duration’ de al menos 10 puntos básicos sobre la tasa efectiva mensual de mercado, consistente con licitaciones anteriores”, algo que podría suceder también en el canje, según sus previsiones.

“Aun así, creemos que, por la demanda estacional de pesos habitual para esta época del año, y dada la creciente escasez estructural, posiblemente el Tesoro solo consiga rollear el 80% de los vencimientos”, proyectó el especialista de Adcap.

En ese marco, PPI señaló que la operación será un buen termómetro para observar “el apetito de los inversores por extender ‘duration’, ya que, más allá del canje, el instrumento más corto que se ofrece en esta subasta vence en el segundo trimestre de 2025”.

Lo cierto es que en el último tiempo el mercado de deuda en pesos se movió al compás de las apuestas al “carry trade”, la estrategia conocida como “bicicleta financiera”, que consiste en desprenderse de tenencias en dólares, colocarse en instrumentos en pesos que paguen una tasa de interés superior al ritmo que marca la tablita cambiaria y luego volver a dolarizarse antes que el tipo de cambio se mueva abruptamente para hacerse de jugosas ganancias en moneda dura. Estos retornos, en el acumulado a noviembre, han dejado retornos en dólares superiores al 45%, según cálculos del economista Nery Persichini.

- Temas

- Deuda

- Luis Caputo

- LECAP

- canje

- Licitación

Dejá tu comentario