Ualá, junto a una consultora regional de investigación de mercados, presentaron un informe sobre las percepciones en torno al crédito y financiamiento, centrándose en la Argentina, pero que también abordó a México y Colombia, con un total de 3.000 casos, divididos equitativamente entre hombres y mujeres de 16 a 65 años con un común denominador: todos cuentan con una cuenta bancaria o billetera virtual.

Educación financiera y el rol de las fintech en la democratización del crédito en la Argentina

Una consultora regional de investigación de mercados realizó un estudio cuantitativo junto a Ualá en el que se analizaron 3.000 casos en Argentina y otros países de la región. Las condiciones del préstamo, la accesibilidad y la educación financiera son los aspectos clave que se abordaron en la investigación.

-

Medios de pago: crece el uso de tarjetas de crédito y el 66% de las operaciones presenciales son "contactless"

-

¡Atención jubilados! En agosto 2024 podrán acceder a un crédito de hasta $5.000.000

La percepción de que el crédito es inaccesible o riesgoso, pone en evidencia la necesidad urgente de una mayor educación financiera.

La presentación estuvo a cargo de Mariela Mociulsky, CEO de Trendsity y de Andrés Malaton, director de crédito de la fintech argentina. El informe reveló que el 57% de los argentinos solicitó un préstamo alguna vez y solo dos de cada 10 consultados considera que el acceso a esta herramienta en el país es bueno.

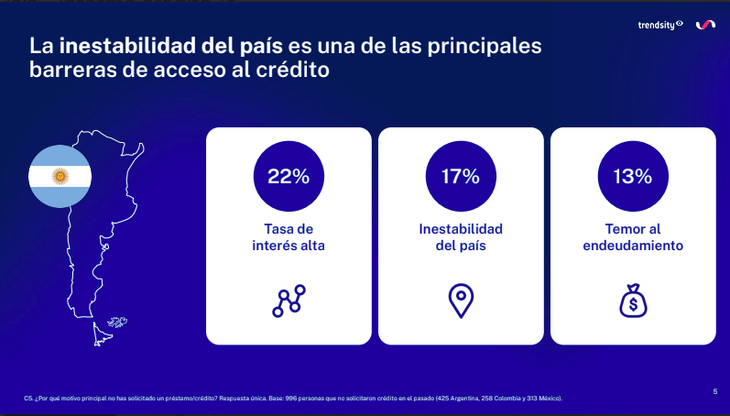

Sucede que la percepción de que las tasas de interés son altas (o el desconocimiento de las mismas), así como la inestabilidad propia de la economía argentina, generan temor al endeudamiento. Estos factores, que tiene de trasfondo la falta de educación financiera, derivan en una preferencia por los préstamos informales, “como pedir dinero a familiares o amigos”.

La investigación es concluyente al señalar que la relación con el crédito está marcada por tensiones y prejuicios, pero no es algo propio de la Argentina, sino del contexto económico-financiero desafiante en la región y que, por obvias razones, se puede ver agudizado en el país. Según el estudio, un 22% de los argentinos evita recurrir a préstamos debido a las altas tasas de interés, un 17% a causa de la inestabilidad económica del país y un 13% por el temor al endeudamiento.

Prejuicios, temores y desconfianza

De acuerdo a los datos que arrojó el estudio, el 60% de los encuestados considera que tomar deuda en Argentina “es un problema”; el 42% prefiere pedirle a un familiar o amigo y el 46% indica que, en caso de necesitar dinero, “el préstamo o crédito será su última alternativa”.

En rigor, en el imaginario de los argentinos está plagado de preconceptos con relación a las instituciones financieras. El 54% consideró que solo una persona bancarizada tiene acceso al crédito. Y que tres de cada 10 no se sienten preparados para decidir si un préstamo les conviene o no.

A los prejuicios y temores, se suma la incertidumbre en torno a la aprobación: solo 5 de cada 10 argentinos cree que, en caso de solicitar un préstamo, podría obtenerlo (53%), y la otra mitad no cree (14%) o no sabe (33%) si les sería aprobado o no.

Sin embargo, “a pesar de estas barreras, aquellos que han solicitado un préstamo previamente muestran una mayor disposición a repetir la experiencia, valorando principalmente las condiciones de pago, tasas de interés y la claridad en la información. Esta ambivalencia refleja una mezcla de temor y necesidad, donde el crédito es visto tanto como una herramienta de progreso como una fuente de riesgos”, señaló al respecto Mociulsky.

Por su parte, Joaquín Domínguez, VP de Crédito de Ualá, comentó que “uno de los motivos por los cuales en Ualá hacemos hincapié en la educación financiera es porque la falta de conocimiento genera preconceptos en torno al crédito.”

Domínguez sostiene que, el miedo solo impone barreras al momento de acceder a este tipo de herramientas, que pueden resultar muy valiosas para la vida cotidiana, “ya sea para concretar un proyecto personal, encarar estudios o bien comenzar un emprendimiento”.

Los principales motivos por los que los usuarios recurren al crédito

De acuerdo con la investigación, una vez que se rompe la barrera del imaginario alrededor de los préstamos, “la experiencia suele ser positiva: 7 de cada 10 argentinos que solicitaron crédito en el pasado sostienen estar interesados en hacerlo a futuro”.

Las principales motivaciones para solicitarlo son:

- Comenzar o invertir en un emprendimiento (47%).

- Comprar bienes durables tales como un auto, una computadora o una vivienda (39%).

- Cubrir gastos inesperados, mejoras en el hogar y/o mudanzas(25%).

- Pagar deudas (22%).

“La percepción de que el crédito es inaccesible o riesgoso, pone en evidencia la necesidad urgente de una mayor educación financiera y de políticas que fomenten un acceso más equitativo y transparente”, comentó Mociulsky. Y agregó que “en un contexto donde la inestabilidad económica es la norma, romper con estos preconceptos no solo es crucial para los individuos, sino también para el crecimiento económico sostenido del país”.

En cuanto a los datos duros del informe, se comunicó que Ualá otorgó hasta ahora más de 6,6 millones de créditos en total, incluyendo préstamos personales de hasta $7.500.000 con plazos de 6, 12, 18 o 24 y 36 cuotas, además de consumos en cuotas para compras, recargas y pagos de facturas.

En palabras de Malaton actualmente, el monto promedio de los préstamos es de $500.000 por usuario, mientras que el promedio para cuotificación es de $40.000. En cuanto a la percepción del crédito, matizó algunas diferencias según el género y la experiencia previa.

“Las mujeres y las personas con menos experiencia tienden a ser más cautelosas. Los niveles socioeconómicos más bajos también presentan una menor educación financiera, lo que impacta en su percepción del crédito. Sin embargo, los jóvenes, aunque menos experimentados, muestran un gran interés en adquirir conocimientos financieros”, aseveró.

Por último, mencionó un dato de por más novedoso: el UaláScore, un sistema de scoring propio de la fintech basado en inteligencia artificial, que evalúa el perfil crediticio de los usuarios según su actividad en la app. Es decir, entre más operaciones ejecute, invierta y use la aplicación un individuo, más posibilidades tiene de incrementar los montos disponibles y mejorar las tasas ofrecidas.

Dejá tu comentario