El Gobierno de Javier Milei ha puesto en marcha una nueva etapa de su plan económico, con el objetivo indeclinable de consolidar y profundizar el sendero de desinflación. En este sentido, los números del presupuesto confirman el ambicioso objetivo: proyecta una baja profunda de la inflación desde niveles de triple dígito este año hacia la zona del 20% anual.

La "carrera de los pesos": ¿qué inversiones perfilan cómo ganadoras hacia el último trimestre?

A través del "ancla cambiaria" y el ajuste fiscal, el Gobierno pone a la desaceleración inflacionaria como uno de sus objetivos principales de gestión.

-

Inversiones de capital de riesgo: tras cuatro años de pausa, reeditan foro internacional en Argentina

-

Inversiones: qué espera BlackRock para el resto del año

La dinámica de la inflación será determinante en la carrera de los pesos.

En los primeros ocho meses del año, el Gobierno ha conseguido un importante ahorro del orden del 1,5% del Producto Bruto Interno (PBI) para el resultado primario, y de 0,4% del PBI en el financiero. Confía en sostener e incluso agrandar este superávit para erradicar la inflación estructural.

Hacia adelante, el centro del programa sigue siendo una buena ejecución del ajuste fiscal, algo que a todas luces resulta desafiante, donde la política toma mayor protagonismo de cara al 2025 electoral, y con crecientes dudas acerca del apoyo en su implementación por parte del Congreso.

En esta etapa, para asegurar el objetivo inflacionario el equipo económico también hace uso del “ancla cambiaria”, donde la estabilidad e incluso apreciación real del tipo de cambio contribuyen a apuntalar a la baja los aumentos de precios.

La contracara de esta política es un aumento de la incertidumbre en los mercados respecto a la capacidad del Banco Central (BCRA) de acumular reservas, y el impacto que este contexto de controles cambiarios, austeridad fiscal y monetaria genera en el ciclo de recuperación económica.

Es por esto que los inversores se preguntan por el momento en el cual el Gobierno eliminará los controles cambiarios o “cepo”, condición casi excluyente para atraer inversiones y para dar curso a un ciclo virtuoso de crecimiento de largo plazo.

La Carrera de los Pesos hasta el tercer trimestre

Cerrado un nuevo trimestre, retomamos nuestro ejercicio habitual de la Carrera de los Pesos; una evaluación del desempeño de los distintos activos de renta fija pública, como base de partida para identificar cuáles son hoy las mejores alternativas de inversión para proteger el valor de los portafolios en pesos y aprovechar oportunidades.

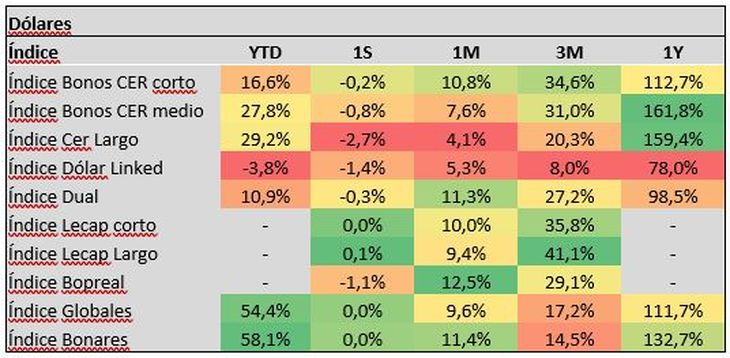

Como puede verse en el siguiente cuadro, los bonos soberanos en dólares, medidos en pesos, siguen ganando la carrera de los pesos en lo que va de este 2024, rindiendo cerca de 100% en estos nueve meses, seguidos muy de lejos por los bonos de larga duración que ajustan por CER.

Estos últimos títulos, que ajustan capital por variación de precios, presentan a la fecha un rendimiento de entre el 48% y 64%, muy por debajo de la inflación del periodo capturada mediante el coeficiente CER.

Retorno por tipo de activo, en PESOS, según período

Retorno por tipo de activo, en USD, según período

Aunque medidos en pesos, todos los instrumentos del mercado han perdido frente a una inflación superior al 150% en 2024, la gran mayoría del espectro de renta fija argentina ha generado interesantes retornos en dólares, al considerar que la variación del MEP ha sido de apenas 27% este año.

Apuntalados por una recuperación de su valor original en dólares, los bonos soberanos Bonares y Globales han mostrado un notable desempeño en moneda dura, con rendimientos que hasta aquí superan el 50% en dólares.

Los otros participantes de la Carrera de los Pesos, Duales y dólar Linked han tenido un retorno mucho más modesto, ante las menores expectativas de devaluación futura y la menor necesidad de cobertura que esto implica.

Se consolida el nuevo jugador en la Carrera de los Pesos: las LECAPS

Hace un poco más de tres meses se ha incorporado un nuevo instrumento en la carrera de los pesos: las Lecaps. Su debut ha sido muy destacado, imponiéndose en la carrera de retornos del periodo.

En el intento por recomponer el balance del Banco Central, el Gobierno ha ofrecido nuevas Letras del Tesoro Capitalizables, con fuertes incentivos de tasa para atraer la participación de los bancos. En los últimos meses, estas letras han ganado notoriedad y se ha conformado una completa y profunda curva de rendimientos de tasa fija en pesos. Hoy rinden entre el 3,5% y el 4% mensual, que, si bien se encuentran por debajo de los niveles de inflación de los últimos meses, se vuelven una alternativa superior a otros instrumentos comparables como el plazo fijo o la caución.

En qué invertir en el último trimestre del 2024

En la medida en que se consolide el escenario de convergencia de la inflación hacia la tasa de depreciación del peso, seguimos viendo valor en ponderar en las carteras las Lecaps por sobre la curva CER. El mercado está expresando en sus cotizaciones una inflación que promediara 3,2% mensual en el horizonte de hasta un año. Creemos que el proceso de baja en la inflación permitirá obtener registros por debajo de las expectativas del mercado y la encuesta del REM.

En nuestra visión, los rendimientos de las Lecaps lucen atractivos, asumiendo como escenario base que la propuesta de desinflación del Gobierno seguirá siendo no negociable, manteniendo el “ancla cambiaria” e incorporando un escenario de “cepo” por un tiempo más prolongado.

De todas formas, para proteger la cartera de un evento no deseado de salida del cepo con salto cambiario/inflacionario, incorporamos cobertura con posiciones selectivas en el tramo CER 2027 y 2028 con tasas de interés real superiores al 10% anual.

En dólares: tramo largo de la deuda soberana

Dada la firme convicción de la gestión del Poder Ejecutivo en mantener la disciplina fiscal, ratificada en el Congreso, junto con un compromiso expreso para honrar la deuda, seguimos identificando valor en los bonos Globales, destacando su favorable relación riesgo-retorno.

Al analizar la deuda soberana bajo diferentes supuestos y escenarios, continuamos viendo oportunidades en el tramo más largo de la curva “hard dollar” ley Nueva York. El Global 2035 (GD35) y el Global 2041 (GD41) se presentan como las opciones más atractivas, tanto en un escenario de normalización de la curva soberana, como en el escenario más adverso, donde la menor paridad y protección legal (GD41), obran como amortiguadores de la caída.

Conclusiones

En este contexto, las Lecaps a tasa fija deben ser el instrumento preponderante en el portafolio para quienes buscan maximizar el retorno de sus pesos de capital de trabajo o liquidez, en un horizonte de corto plazo. Para posiciones de mayor plazo, con el fin de beneficiarse de la mejora en la percepción crediticia del soberano, vemos oportunidades de atractiva relación riesgo/retorno en bonos en dólares con vencimiento en 2035 y 2041.

Director Asset Management de Criteria

- Temas

- Inversiones

- Bonos

- Lecaps

Dejá tu comentario