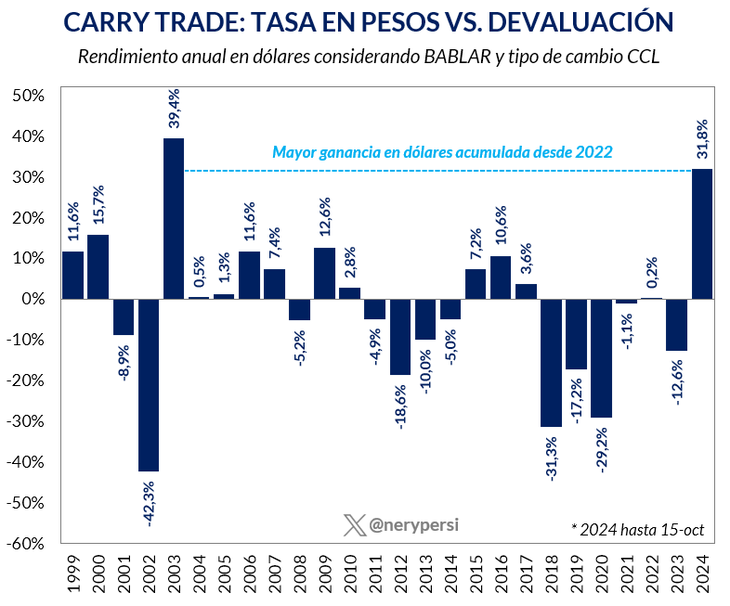

La estrategia del ministro de Economía, Luis Caputo, de incentivar las apuestas al "carry trade" les proporciona jugosas ganancias a quienes se subieron a la bicicleta de la tasa en pesos con el dólar planchado. Tanto es así que el retorno en dólares obtenido por quienes ingresaron a principios de año ya roza el 32% y es el más alto desde 2003.

Los que apostaron al "carry trade" ganaron 32% en dólares con el plan Caputo, el mayor retorno en 21 años

La combinación entre la tasa en pesos, la tablita cambiaria y la compresión de la brecha dejó jugosas ganancias financieras. Solo en octubre supera el 6%.

-

El oro se tomó un respiro por suba en el retorno de los bonos de EEUU y mayor fortaleza del dólar en el mundo

-

Mal día para las acciones y los bonos argentinos: cayó el S&P Merval y trepó fuerte el riesgo país

El llamado "carry trade" fue la apuesta ganandora este año.

Según cálculos del economista Nery Persichini, el rendimiento anual de las apuestas al "carry trade" acumulado hasta el 15 de octubre alcanzó el 31,8% si se considera la tasa BADLAR (la que remunera los depósitos de más de $1 millones a un plazo de 30 a 35 días) y la evolución del dólar contado con liquidación (CCL).

El "carry trade" y el plan Caputo

¿Por qué se da este fenómeno? Básicamente por los incentivos que genera el plan Caputo. Se trata del cóctel entre una tasa de interés en pesos que gradualmente fue dejando de ser negativa en términos reales (frente a la inflación) y que, como regla, se ubicó por encima de la tablita cambiaria (el crawling peg del 2% mensual), y un dólar financiero intervenido por la oferta adicional que aporta el dólar blend (el 20% de las exportaciones se liquida en el CCL).

Es decir, el tipo de cambio oficial y financiero controlado por el cepo y la intervención le brinda un retorno considerable a quien ingresa a la bicicleta de la tasa en pesos. El carry trade consiste en vender los dólares, colocarse en algún instrumento en pesos (plazo fijo, títulos públicos, fondos comunes de inversión, etcétera) y, finalmente, pasarse nuevamente a dólares antes de que salte su cotización.

"Carry trade" y las ganancias extraordinarias

El retorno extraordinario en dólares fue particularmente fuerte en los últimos meses, en el marco de la pax cambiaria cosechada luego de las turbulencias de mitad de año. Además de la intervención oficial vía dólar blend y vía venta de reservas, también ayudó a bajar la brecha cambiaria la ventana que abrieron el régimen especial de Bienes Personales y la moratoria impositiva, que aportaron una demanda de pesos adicional.

De hecho, solo en lo que va de octubre el "carry" dejó una ganancia en moneda dura superior al 6%, estimó Persichini. "La racha de los últimos meses es toda una rareza estadística (se aleja de los valores medios)", expresó el economista en su cuenta de la red social X.

Al comparar con lo sucedido en las últimas décadas, el 31,8% de rendimiento en dólares acumulado en lo que va del año solo es superado por 2003 (39,4%), el año siguiente a la salida de la convertibilidad. En el medio, se intercalan años de ganancias mucho más acotadas (del 12,6% en 2009, la más alta), con años de pérdidas considerables (como 2018, 2019 y 2020, en medio de la crisis del macrismo los dos primeros y en plena pandemia el tercero).

El Gobierno parece embarcado en el objetivo de reforzar esta estrategia. Pero la pregunta asoma: con reservas netas negativas, un dólar que se atrasa y un año electoral por delante, ¿cuánto tiempo se sostendrá?

- Temas

- Carry Trade

- dólares

- Tasa

- Luis Caputo

Dejá tu comentario