La industria de Fondos Comunes de Inversión no está pasando su mejor momento. Solo en los Money Market se registraron salidas masivas por unos $400.000 millones el mes pasado. Diversos análisis sostienen que los inversores ajustan sus decisiones de forma distinta y hacia otros instrumentos. Mayoritariamente los FCI no lograron compensan con los rendimientos, la erosión inflacionaria.

Masivos rescates en los FCI Money Market: en septiembre se fugaron $400.000 millones, ¿hacia dónde fueron?

Varios informes revelan que la industria de Fondos Comunes de Inversión sufrió un mes "complicado" en septiembre, ya que se registraron salidas masivas por unos $400.000 millones, solo en los Money Market.

-

Inversiones: los plazos fijos no crecen y los depósitos remunerados de FCI ganan terreno

-

En qué invertir en el último trimestre del año: ¿bonos en dólares, Lecaps, Bopreales o FCI?

Los FCI en un momento complicado.

En septiembre, el patrimonio total de los Fondos Comunes de Inversión Abiertos creció un 2,3% respecto al mes anterior, alcanzando los $47,63 billones. A pesar de este aumento, los flujos netos fueron negativos en $84.182 millones. A lo largo del año, los flujos netos acumulados alcanzaron $7,73 billones, un incremento patrimonial del 29%, reveló el Centro de Estudios Políticos y Económicos (CEPEC).

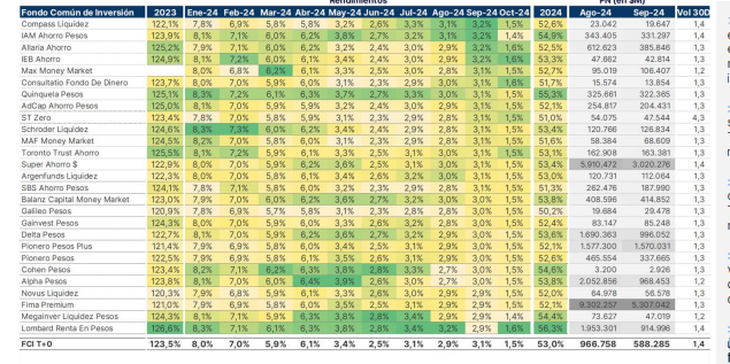

El 57% está abarcado por los Money Market los cuales rindieron 3,1% en promedio durante septiembre, ubicándose por debajod de la inflación de ese mes que fue del 3,5%, según informó el INDEC.

Money Market: salidas masivas ante una baja cobertura con la inflación

En septiembre los flujos de los Money Market perdieron $400.000 millones, según informó PPI, que también agregó que su rendimiento fue del 3,1% en promedio. "En lo que va de octubre, el segmento no sólo refleja volatilidad, sino que acumula un fuerte rojo", ampliaron desde este bróker de bolsa. En cuanto a sus TNAs, estas se ubicaron en la franja entre el 36% y el 37%.

"La inflación acumulada en 2024 es del el 101,6%, lo que lleva a los inversores a buscar alternativas más rentables, como bonos soberanos y Obligaciones Negociables, debido a que estos fondos no ofrecen la rentabilidad necesaria para protegerse de la pérdida de poder adquisitivo. Aunque siguen siendo viables para quienes priorizan la liquidez, la presión inflacionaria y la incertidumbre económica están afectando su capacidad para captar flujos positivos", explicó CEPEC.

Sobre lo que pueda venir en el corto plazo, desde PPI, explicaron: "Respecto al retorno no esperamos tampoco cambios, ubicándose en 36,5% en promedio. Haciendo de estos fondos una opción que sólo se mantiene para los flujos transaccionales".

Fondos de Renta Fija: flujos negativos y migración hacia ONs

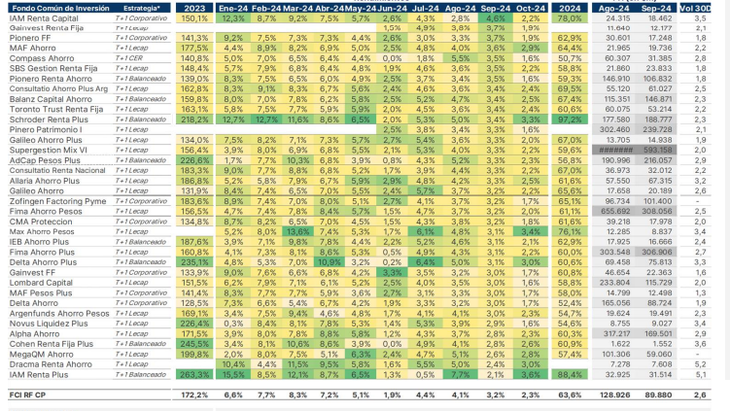

Los Fondos de Renta Fija, que concentran el 90,9% de su patrimonio en títulos de deuda (principalmente títulos públicos y obligaciones negociables), mostraron flujos netos negativos por $1.399 millones en septiembre. No obstante, lograron un rendimiento mensual del 2%, y su patrimonio creció 11,1% en lo que va de 2024.

"En el contexto de una inflación del 3,5% mensual, el rendimiento de los Fondos de Renta Fija es insuficiente para compensar la erosión inflacionaria. En comparación, las ON ofrecieron rendimientos superiores en dólares, lo que las hace más atractivas para inversores que buscan preservar el valor de sus activos. Este flujo hacia las ON podría estar contribuyendo a los flujos negativos observados en los Fondos de Renta Fija", revelaron desde CEPEC.

Fondos con Lecaps: ¿se terminó su etapa dorada?

En cuanto a flujos, por primera vez desde su "lanzamiento", que fue a fines de mayo de este año, marcaron en septiembre rescates netos. Salieron unos $40.000 millones, y su patrimonio disminuyó alrededor de 4% hasta los $541.000 millones, explicaron desde PPI. Los retornos de este tipo de fondos se ubicaron en promedio en 3,5%, y sus TNAs indicativas se ubican en torno al 46%.

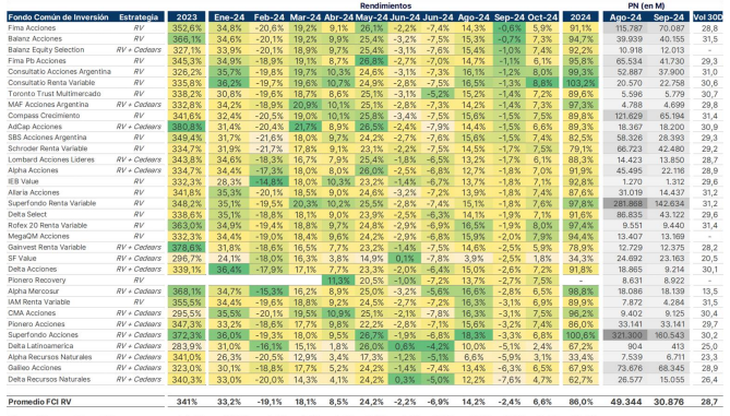

FCI de renta variable: septiembre un mes difícil para las acciones

Cabe resaltar que en septiembre el S&P Merval finalizó con una baja mensual de 1,2% y, en consecuencia, los fondos cerraron con la misma tendencia. "Recordemos que estos fondos mantienen volatilidades altas, y el último mes no fue excepción. En este sentido, alcanzó niveles del 28%", explicaron desde PPI.

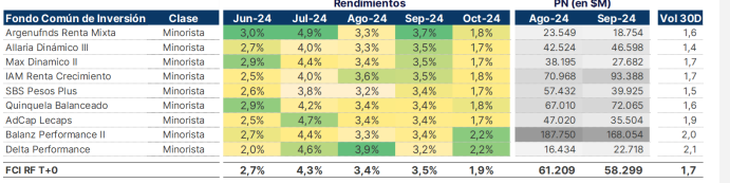

FCI de bonos CER y dolar linked: cómo les fue el mes pasado

En septiembre, los FCI dollar linked tuvieron flujos netos en terreno negativo por unos $150.000 millones. También registraron una caída del patrimonio en un 8% hasta los $1,5 billones. Sus TIRes promedian niveles cercanos a DL + 8,6%, y sus duration alcanzaron el año.

En cuanto a los FCI atados a CER, PPI expresó: "Los flujos hacia este segmento reflejan la pérdida de interés por parte de los inversores que, además, tampoco presentan retornos atractivos . Así en septiembre acumularon su cuarto mes consecutivo con rescates netos, y si bien en lo que va de octubre acumulan suscripciones, lejos se está de poder hablarse de tendencia".

En concreto, estos perdieron el último mes unos $22.000 millones. En cuanto a rendimiento, si bien en agosto lograr superar en varios puntos a su benchmark (CER), en septiembre volvieron a ubicarse por debajo.

FCI: qué visión tienen los expertos

En conclusión, analistas sostienen que, pese a la desaceleración de la inflación en los últimos meses, el acumulado del año en el 101,6% generó presión sobre el poder adquisitivo, lo que influyó en la dinámica de los Fondos Comunes de Inversión en septiembre.

"Se podría derivar que hay determinado flujo hacia inversiones más personificadas y ajustadas a los perfiles de cada inversor, la salida de flujos de los FCI debería ser observada de cerca y pensada como una oportunidad. Esto sin olvidar que el mes en cuestión presentó varias particularidades y drivers, como lo fue el blanqueo", cerró CEPEC.

Dejá tu comentario