Las acciones argentinas vienen de estar de moda en Wall Street. Para un gigante de la banca de inversión, el país está cerca de recuperar el estatus de mercado emergente por parte del proveedor de índices MSCI (Morgan Stanley Capital International), lo que podría atraer inversiones por más de u$s1.700 millones. Sin embargo, todo está sujeto a una condición: el fin del cepo.

Un gigante de Wall Street se entusiasma con las acciones argentinas y anticipa el regreso a los mercados emergentes

El posible regreso de la Argentina al índice de mercados emergentes de MSCI podría impulsar la inversión y la liquidez en el mercado local, pero su concreción dependerá de la eliminación del cepo y el fortalecimiento de la seguridad jurídica.

-

Nuevo acuerdo con el FMI y unificación cambiaria: las proyecciones de Morgan Stanley y BofA para la Argentina

-

Morgan Stanley recorta el objetivo de precio de las acciones de Nvidia tras caída histórica

El posible regreso de Argentina al índice de mercados emergentes de MSCI podría impulsar la inversión y la liquidez en el mercado local.

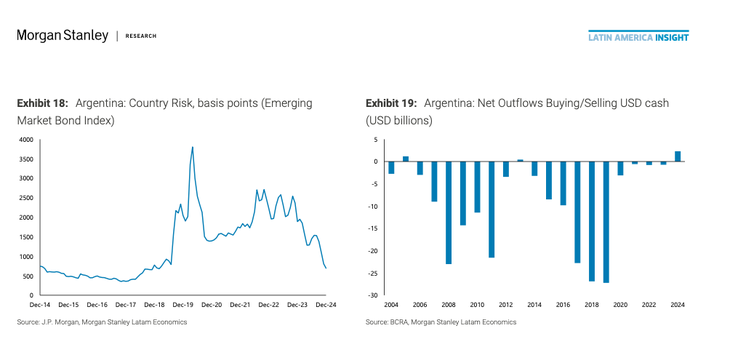

El Morgan Stanley puso su mirada sobre la Argentina como un caso testigo dentro de América Latina, y destacó su potencial de crecimiento y la posibilidad de que el país regrese al índice de Mercados Emergentes de MSCI en un plazo de "dos a tres años”. Una fecha que difiere con los cálculos de la city, que estima que podría suceder antes, eso sí: todo dependerá de la eliminación de las restricciones al dólar y de los avances en materia de seguridad jurídica, dicen.

Al día de hoy, Argentina pertenece a la categoría “standalone”, destinada a economías con barreras de acceso para inversores extranjeros, tensiones políticas, mercados de capitales pequeños y economías con regulaciones insuficientes. Según el MSCI, los países “standalone” son aquellos recién incorporados al índice o que han sido rebajados desde categorías emergentes o fronterizas, como es el caso nuestro.

Otros países en esta categoría son Jamaica, Panamá, Trinidad y Tobago, Bosnia, Malta, Zimbabue, Líbano y Palestina. Craig Feldman, jefe de Investigación de Gestión de Índices del MSCI, recordó que desde 2019, los inversores internacionales en Argentina enfrentan controles de capital en el mercado de acciones.

En su último informe sobre la renta variable argentina, la entidad financiera sostiene que las acciones locales superaron el rendimiento de sus pares regionales en 2024. Y destaca el hecho de que al día de hoy coticen con una prima del 18% frente al índice MSCI LatAm, con un ratio precio-beneficio (P/E) de 10, similar al de México.

El banco de inversión subraya que la clave para la sostenibilidad de este rally bursátil será el crecimiento sostenido de las ganancias empresariales, “lo que ayudaría a compensar el mayor riesgo país de Argentina en comparación con otros mercados de la región”.

En ese sentido, Morgan Stanley pondera las acciones argentinas dentro de su estrategia de inversión denominada “Texas Trade”, enfocada en sectores como energía, agricultura y desregulación. En línea con esta visión, el banco sumó a Vista (VIST), y Edenor (EDN) dentro de su Portafolio Modelo de América Latina, junto con Mercado Libre (MELI) y Globant (GLOB).

La “Primavera Andina”

“¿Podría Argentina ser el puntapié para una Primavera Andina?”, se pregunta el gigante de Wall Street, que analiza que el giro económico a cargo de este Gobierno captó la atención del mundo. "Creemos que América Latina también observa y que Argentina podría volver al índice de Mercados Emergentes de MSCI en un plazo de dos a 3 años”, consigna el documento.

Y agrega: “La normalización del tipo de cambio podría acelerar una posible inclusión en MSCI Emerging Markets, lo que a su vez ayudaría a reducir el costo de capital para las acciones argentinas y facilitaría la reapertura de los mercados de capitales”, advierte el Morgan Stanley.

Al respecto, Sergio Rodríguez Glowinski, agente de la Bolsa de Chicago (EEUU), explica en diálogo con Ámbito que, tal como lo dice el Morgan Stanley, Argentina cuenta con altas chances de volver al MSCI. Esto, según analiza, se debe a que varios de los requisitos clave y multisectoriales, como la estabilidad fiscal, el déficit cero, la reducción del riesgo país y el alineamiento con las economías centrales, se cumplen casi que a rajatabla por el actual Gobierno.

Por lo que desde una perspectiva macroeconómica general, todo sugiere que Argentina se encuentra en condiciones similares a las que tenía antes de ser degradada (mercado de frontera). Sin embargo, tal como sostiene Rodríguez Glowinski, "esta mejora no se refleja en ciertos indicadores sociales críticos, como la pobreza y el desempleo", que aún presentan desafíos significativos.

El regreso al club de los emergentes, ¿cuándo será?

Ezequiel Fernández, Director de Research Corporativo en Balanz Capital, evalúa en declaraciones a este medio que el "timing" para el regreso al grupo emergente es un poco incierto y depende de una evaluación “en parte subjetiva” por parte de Morgan Stanley, quien administra el índice.

Para Fernández, “como temprano, podría suceder en la revisión de índices de la segunda mitad de 2025 y debería estar condicionado a levantar a cepo”, advierte. Aunque desliza un panorama mucho “más probable para el upgrade” en la primera mitad de 2026.

Al respecto, Rodríguez Glowinsk es más optimista y apuesta que el reingreso al club de los emergentes se dé en el mes de junio. Sobre este punto, cabe recordar que el presidente Javier Milei aseguró que con la obtención de nuevos fondos para fortalecer el Banco Central (BCRA) se aceleraría la salida del cepo, aunque la velocidad dependerá del monto y la estructura del acuerdo.

Pues Morgan Stanley es enfático en que la normalización del tipo de cambio y el levantamiento de los controles de capital serán condiciones clave para una eventual reclasificación de Argentina dentro de los índices de MSCI y que de concretarse, el país podría representar aproximadamente el 5% del índice MSCI LatAm, con lo que superaría la participación actual de Colombia.

Acciones argentinas: ¿cuánto podría ingresar al mercado argentino?

Morgan Stanley asegura que en caso de una reclasificación del índice MSCI de Argentina a la categoría estándar, estima: “Una posible entrada de capital de aproximadamente u$s1.700 millones. Cabe señalar que asumimos que solo YPF, Grupo Financiero Galicia (GGAL), Vista (VIST), Banco Macro (BMA) y Pampa Energía (PAM) podrían ser añadidas al índice de referencia, dado el tamaño actual del mercado”.

Al respecto, Fernández es categórico: “La reclasificación, con valuaciones y liquidez a hoy, podría traer flujo indexado de entre u$s2.500 millones y u$s3.000 millones que irían al S&P Merval. Y anticipa que si bien esto configura un driver a seguir de cerca porque podría ayudar a motorizar los resultados del índice de BYMA, “la expectativa de upgrade ya está sólida y tal vez al menos parcialmente en los precios”.

Por su parte, Rodríguez Glowinsk asevera que tanto para el mercado argentino, como para los inversores, son noticias muy positivas. “Se volverían a abrir las puertas a muchas instituciones financieras mundiales, que por su tipo de normativa no pueden invertir en países fuera de este índice”, comenta. Por otro lado, los mercados financieros se tornan más competitivos, con mayor liquidez y, en consecuencia, un aumento en el volumen de operaciones.

Y es que aunque regresar al grupo de mercados emergentes ofrece beneficios tanto para los mercados financieros como para las inversiones de capital, el Gobierno enfrenta dos desafíos clave. “En primer lugar, a corto plazo, debe abordar la eliminación del cepo. No tendría sentido volver a ser parte del MSCI sin levantar esta restricción, ya que la falta de libertad para la salida de capitales impediría la entrada de inversiones, en particular las especulativas”, señala Rodríguez Glowinsk.

Y en segundo lugar, más hacia el mediano plazo, será crucial resolver la cuestión de la seguridad jurídica, “un aspecto que aún no funciona de manera adecuada en el país y que es esencial para atraer inversiones de capital a largo plazo”, concluye el experto.

Así, el potencial reingreso de la Argentina al Club de los emergentes de Morgan Stanley representa una oportunidad significativa para dinamizar tanto los mercados financieros como las inversiones de capital. Sin embargo, este avance dependerá en rigor de la eliminación del cepo, pues en la memoria del mercado aún está la degradación de a la categoría de "Standalone" en 2021 debido a restricciones en la accesibilidad al mercado.

- Temas

- Morgan Stanley

- Wall Street

- Merval

Dejá tu comentario