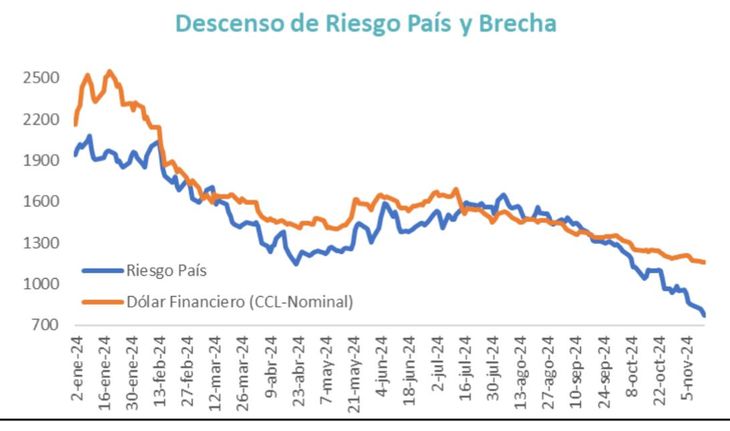

La economía argentina transitó la primera quincena de julio con un nivel de riesgo país de 1.500 y un nivel de dólar financiero (CCL) en promedio de $1.430. La primera quincena de noviembre, es decir solo cuatro meses después, está cerrando con un riesgo país de 769 puntos y un dólar financiero de $1.140. Es decir que el riesgo país bajó casi a la mitad y el dólar financiero cayó un 20%.

Riesgo país cayó 50% desde julio y perforó los 800 puntos: las tres causas que explican su desplome

Es importante entender qué cambió de julio a hoy para identificar qué factores se pueden sostener o mejorar para consolidar el escenario, y cuáles son los que pueden implicar algún tipo de riesgo.

-

Bonos en dólares siguen "bullish": proyectan subas de hasta 33% si Argentina retorna al mercado de crédito

-

El riesgo país cayó a su mínimo en cinco años y el mercado mide si Caputo está cerca de acceder al crédito internacional

Los mercados financieros han mostrado en los últimos cuatro meses un cambio de clima significativo para con los activos argentinos. La mejora ha sido notoria.

Es importante entender qué cambió de julio a hoy para identificar qué factores se pueden sostener o mejorar para consolidar el escenario y cuáles son los que pueden implicar algún tipo de riesgo. Los mercados financieros han mostrado en los últimos cuatro meses un cambio de clima significativo para con los activos argentinos. La mejora ha sido notoria. Esto se refleja en la caída de la brecha cambiaria, la acumulación de reservas del BCRA y el descenso del riesgo país. Son todos indicadores que dan cuenta de un clima mucho más favorable. El interrogante pasa por identificar cuáles han sido los factores que generaron ese cambio de clima.

El nivel de riesgo país es consecuencia de la evaluación del riesgo que hacen los inversores. Si asumen que tienen riesgo de incobrabilidad, el valor de los activos locales cae y sube el riesgo país.

El riesgo de incobrabilidad depende fundamentalmente de 3 factores que detallamos a continuación:

Voluntad de Pago

El primer punto pasa por el interés y esfuerzo real que un deudor está dispuesto a hacer por cumplir con sus obligaciones. En el caso de Argentina esto quedó evidenciado en los vetos presidenciales a los dos proyectos de Ley que aprobó el Congreso y que implicaban un costo fiscal (jubilaciones y universidades). Fueron dos casos claros en los que se demostró que el Poder Ejecutivo estaba dispuesto a asumir costos políticos altos en pos de mantener el equilibrio fiscal. Este es uno de los aspectos que mejoró en relación con la información disponible a julio 2024.

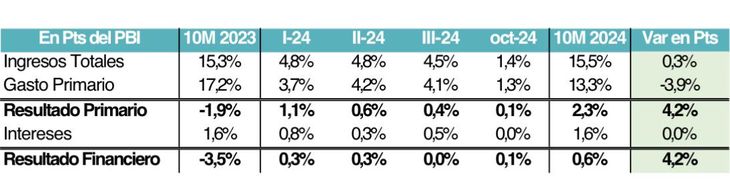

Capacidad de Pago

Además de querer pagar, es necesario demostrar que “hay con qué pagar”. Ese dato es el superávit fiscal. Es decir: demostrar que se pueden generar los resultados positivos necesarios para hacer frente a las obligaciones. El último viernes se conoció que en octubre se logró un superávit financiero de $523.398 millones. De esta manera, van 10 meses con un superávit financiero acumulado de 0,6% del PBI. En el mismo período de 2023 se había registrado un déficit de 3,5% del PBI. Si acotamos el análisis al resultado primario, para evitar la distorsión de devengamiento versus capitalización de intereses, el dato también es contundente. Se paso de un déficit de 1,9% del PBI a un superávit de 2,3%. Un ajuste total de más de 4 puntos del PBI. Casi el 95% del ajuste se explica por menores egresos. Estas cifras demuestran que, más allá de la eliminación del Impuesto PAIS, la solvencia fiscal sigue estando presente.

Acceso a dólares

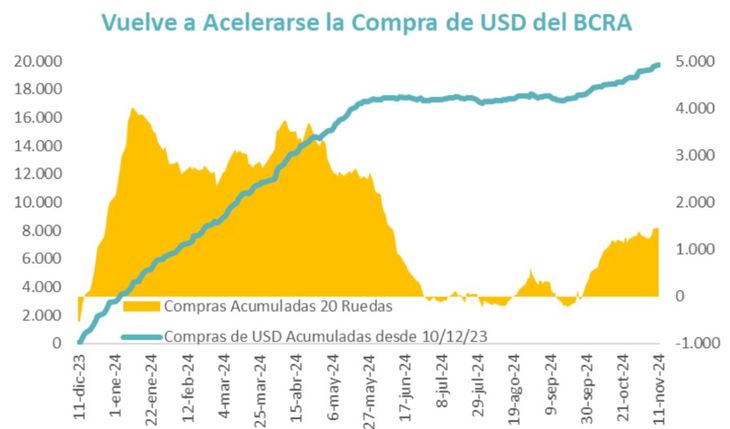

El tercer punto pasa por entender si, más allá de la voluntad y capacidad de pago, el Tesoro iba a poder tener acceso a las divisas necesarias para afrontar los vencimientos en moneda extranjera. La duda era si alcanzaban los dólares.

Luego de una ventana de casi tres meses de muy pocas compras, entre julio y septiembre, el BCRA logró volver a acumular divisas. Esto se convirtió en un factor central para mejorar la expectativa de los inversores, porque empezó a recuperarse el stock de reservas internacionales.

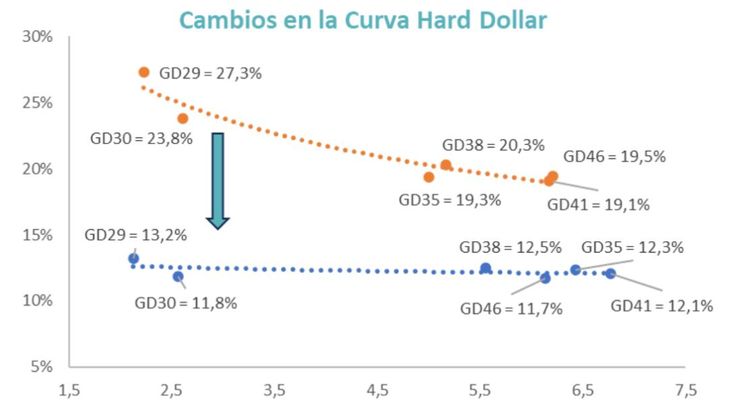

Bonos en dólares: cambios en la curva de rendimientos

En el apartado anterior dejamos claro que se dieron cambios muy relevantes en los tres fundamentos centrales que hacen a la valuación por parte de los inversores de los activos argentinos. Tenemos claro que el precio de un activo surge de la combinación de los fundamentos mencionados, pero que también tiene incidencia la valuación propiamente dicha y el "sentiment" o clima de mercado. En términos de valuación, lo que se observó fue una readecuación de la curva hard dollar para adaptarse a lo que pagan economías comparables. Siempre teniendo en cuenta que los títulos argentinos todavía tienen niveles de calificación crediticia que por ahora lo dejan fuera de las carteras de los principales inversores institucionales a nivel global.

De todas maneras, el primer cambio relevante es que se fue aplanando la curva de rendimientos, que pasó de una fuerte pendiente negativa, que se explicaba por el riesgo de impago en los primeros vencimientos a un esquema actual mucho más plano y en un escalón inferior. Los rendimientos actuales ya están en línea con los que pagan otras economías emergentes, aunque posiblemente los fundamentos locales estén siendo mejores (superávit) que los de esos países comparables.

El otro factor que juega es el clima de mercado ("sentiment"), en donde todas las señales positivas de las últimas semanas han maximizado el apetito de los inversores por estar posicionados en activos argentinos y no perderse la última parte del rally positivo que han tenido. Esto suma nuevos inversores, que a pesar de que buena parte del cambio en los fundamentos y en las valuaciones ya eran visibles hace varias semanas, recién ahora con el rally positivo y el clima favorable de mercado se animan a ingresar.

Conclusiones

El principal fundamento, que es el equilibrio fiscal, está presente hace varios meses, pero recién en las últimas semanas se ha dado un cambio sustancial, que es la sensación de que están alineados los 3 factores necesarios: voluntad de pago, capacidad de pago y acceso a divisas. En especial este último punto era el que generaba mayor incertidumbre.

El consenso del mercado era que, sin la eliminación de los controles cambiarios, a la economía argentina le iba a resultar muy difícil acumular divisas para hacer frente al pago de sus obligaciones. Esto cambió con el blanqueo y con el aumento del crédito bancario en dólares, más las emisiones de deuda corporativa también en moneda extranjera.

Estos factores hicieron que, una economía que ya estaba menos líquida en pesos, ahora se encuentre con un nivel mucho más alto de liquidez en dólares. Esto puede generar un círculo virtuoso que ayude al BCRA a mejorar su posición de reservas netas. En definitiva, se logró mejorar la posición en moneda extranjera de la economía local a pesar de seguir vigentes los controles cambiarios.

Economista jefe de MegaQM

- Temas

- Riesgo País

- Bonos

- Dólar

- superávit

- reservas

Dejá tu comentario